期货日报

春节过后,合成橡胶、天然橡胶和20号胶期货价格联袂振荡上行。分析人士表示,本轮上涨主要受国际轮胎厂补库需求、国内供应紧缩预期走强推动。在东南亚产胶国低产季到来、供应预期回落,轮胎销量回暖支撑下,橡胶价格有望保持强势,后市重点关注主产区天气情况与终端需求复苏进度。

合成橡胶短期高位振荡

方正

近期,合成橡胶期货价格调整后振荡上涨,主要受上游丁二烯价格持续上行带动。1月国内社融数据超预期提升经济复苏信心,美欧央行推迟降息时间或继续对需求产生压制,拖累其经济增长。从供需面看,当前上游丁二烯价格继续上涨,合成橡胶加工利润由正转负并逐步扩大,节后下游需求出现明显恢复,但采购仍相对谨慎,目前合成橡胶库存较往年同期处于相对高位。

国内宏观环境向好

国内方面,2月9日,央行公布的数据显示,1月新增信贷与社融数据均创历史同期新高。其中,1月份人民币贷款增加4.92万亿元,同比多增162亿元;社融规模增量为6.5万亿元,比上年同期多5061亿元。1月新增信贷结构出现了明显改善,一是表内票据收缩9733亿元,是近10年同期最低水平;二是居民贷款同比多增7229亿元,居民融资意愿出现显著好转。且1月制造业PMI企稳改善,提振市场对全年经济复苏的信心。

国际方面,美国1月份CPI与核心CPI双双超预期,美联储降息预期受到压制。尽管3.9%的核心CPI通胀水平与上月持平,但0.4%的季调环比增速仍然创下了2023年5月份以来最高纪录,并且超出了美联储可以接受的范围。欧洲方面,1月欧元区CPI从去年12月份的2.9%降至2.8%,符合市场预期,同时欧元区PMI数据喜忧参半,德国制造业萎缩程度意外加深,法国经济稳步复苏。欧央行发布1月货币政策会议纪要,显示欧央行管委会普遍认为现在讨论降息为时过早,而且过早降息的风险被视为更大的危险,交易员下调欧央行降息幅度至100个基点以下。美欧央行推迟降息时间,或继续对需求产生压制,拖累其经济增长。

基本面预期较为乐观

本月合成橡胶上游丁二烯继续走强,国内丁二烯价格从9900元/吨涨至10400元/吨,东北亚供应紧张叠加下游企业需求驱动,亚洲丁二烯上涨至1200—1280美元/吨,欧洲丁二烯市场价格持续上涨至885—895欧元/吨,欧洲供应相对充裕,但现货需求较为坚挺支撑价格持续上行。由于欧美价格走强,亚洲丁二烯套利窗口关闭。从国内丁二烯整体库存看,1月库存52150吨,同比下降14.3%,为近3年最低,当前数据显示3月丁二烯基本面预期仍较为乐观。

2月顺丁橡胶(丁二烯橡胶)现货价格上涨至12800元/吨,但生产利润仍从月初的-193元/吨持续下跌至-412元/吨,成本压力下生产企业产能利用率降低,叠加部分装置既定检修计划的影响,顺丁橡胶产能利用率出现下滑,山东益华、浙江石化、振华新材料等企业部分装置停车,黑龙江、四川、山东等地顺丁橡胶装置并未满负荷运行,顺丁橡胶产能利用率从月初的72.26%下降至67.22%。顺丁橡胶样本企业总库存量继续大幅增长,其中贸易商库存从月初的3040吨上涨至3660吨,场内库存从26120吨增长至32600吨,当前贸易商库存明显低于往年同期水平,但场内库存大幅高于往年同期水平。

从国内轮胎企业开工率、轮胎产量和出口量等数据看,2024年1月乘用车市场零售达到203.5万辆,同比增长57.4%,环比下降13.9%。春节假期前后汽车消费较淡,预计2月车市销量将处于年内绝对低谷期。截至2月22日,本月中国半钢胎样本企业产能利用率为63.06%,受春节假期影响出现大幅下降,目前多数半钢胎企业陆续复工,且排产迅速恢复,部分样本企业排产已恢复至高位水平。订单活跃,发货顺畅。节后中国全钢胎样本企业产能利用率提升明显,企业产量提升较快,出货逐步恢复。

合成橡胶期权上市后,持仓量和成交量大幅抬升,去年12月之后开始逐步回落。今年春节前合成橡胶期权成交量和持仓量继续降低,节后随着合成橡胶期货走出多头趋势行情,波动率有所放大,同时期权成交量和持仓量较节前出现明显提升。从PCR指标看,节前合成橡胶期权成交量PCR持续下行,节后出现一波反弹后继续回落,目前仍显著小于1,持仓量PCR出现一波上涨后回落。随着合成橡胶价格的持续上涨,投资者利用期权进行看空保护操作的策略有所增加。

当前合成橡胶上游丁二烯价格持续上涨,节后下游需求出现好转,基本面整体维持偏多状态,预计合成橡胶后期将维持高位偏强振荡走势,期权策略方面,可在波动率较高的时候采用卖出看跌期权策略。(作者单位:徽商期货)

20号胶延续偏强走势

闾振兴

本周以来,国内20号期货展开移仓换月操作,新主力2405合约承接涨势,期价继续上攻试探12000元/吨整数关口压力,最高攀升至12050元/吨,创去年2月下旬以来新高。虽然昨日胶价出现高位调整,但目前东南亚产胶国处于低产季,原料胶水产出缩量,叠加橡胶加工厂原料库存不高,存在“抢货”行为,产区供应偏紧优势凸显。

东南亚产区进入低产季

每年2月开始,东南亚各产胶国的橡胶树陆续进入落叶期,进入季节性低产季。据了解,目前越南和泰国东北部均已处于停割期,泰国南部虽然割胶工作仍在开展,但受橡胶树落叶期影响原料产出逐渐下降。我国春节长假期间,虽然泰国南部天气良好,但原料释放不及预期,而且橡胶加工厂原料库存也不高,存在抢原料的行为,产区原料供应整体偏紧,导致收购价格维持上涨走势。

相关数据显示, 截至2月27日,泰国中心原料市场烟胶片均价为76.49泰铢/公斤,较节前一周上涨7%;胶水均价为68.75泰铢/公斤,较节前一周上涨1.80%;杯胶均价为53.65泰铢/公斤,较节前一周上涨2.80%。原料收购价格持续走高,20号胶成本端支撑较为明显。

浅色胶和深色胶价差缩小

深色胶和浅色胶,是产业对橡胶的大致分类。顾名思义,深色胶就是颜色较深的橡胶,主要指国外的标胶、混合、SVR10,国内的标二、TSR20以及9710等,这些胶颜色较深,主要用于制作轮胎。浅色胶主要是指国内的全乳胶、越南产3号标准橡胶,它们的颜色相对较浅(金黄色),主要用于制作橡胶制品。从盘面上看,深色胶对应的是20号胶(NR),浅色胶对应的就是天然橡胶期货(RU)。一般而言,新加坡盘面反映海外深色胶的国际供需,而NR则反映海外供应和国内需求。

今年2月以来,沪胶期货和20号胶期货5月合约价差,即“RU2405合约-NR2405合约”价差不断缩小,自2400元/吨一线下移至2000元/吨左右,累计下滑幅度达16.67%。从季节性规律看,每年年初至4月底,“沪胶期货-20号胶期货”价差均呈现稳步收缩的态势,过去5年中,有4年出现这种现象。究其原因,主要是每年年初,国内云南和海南地区已经停割的利多因素逐渐消化,而接下来东南亚产胶国将陆续迎来低产季,供应预期回落驱动20号胶价格走强,从而导致天然橡胶和20号胶价差回落。预计3月份浅色胶价格走势弱于深色胶的格局还将持续,后市两者价差将继续缩小。

下游市场景气度回升

众所周知,20号标胶主要用于乘用车轮胎生产,而轮胎需求强弱又取决于终端车市的景气度。2024年1月,中国汽车产销量分别达到241万辆和243.9万辆,同比分别增长51.2%和47.9%。其中,乘用车产销量分别为208.3万辆和211.5万辆,同比分别增长49.1%和44%。此外,1月份中国出口汽车44.3万辆,同比增长47.4%。我国车市“开门红”,释放出汽车出口延续快速增长态势的信号。

传导至轮胎环节,2023年我国橡胶轮胎外胎产量为98775.4万条,同比增长15.3%。2023年全年轮胎整体销售情况超预期。2022年全球轮胎销量17.5亿条,其中中国轮胎占比达56.46%,显示出我国轮胎行业的强劲发展势头。目前,许多轮胎企业的订单已经排到了两个月之后,库存量却处于较低水平,预示着未来一段时间我国轮胎市场将维持繁荣态势。

综上,20号胶期货产业链供需结构整体向好。东南亚产胶国低产季陆续到来,供应预期逐渐回落,而需求端受车市和轮胎销量持续回暖支撑,20号胶供需前景转向乐观。预计后市20号胶期货2405合约有望延续偏强格局。(作者期货投资咨询从业证书编号Z0018163)

以上内容仅供参考,据此入市风险自担

分析人士:天胶价格易涨难跌

资深记者 谭亚敏

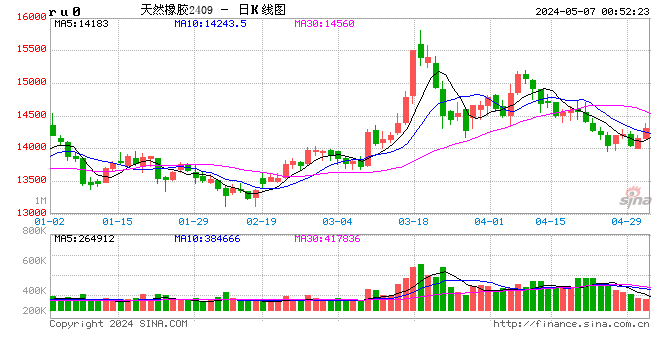

春节假期归来,合成橡胶、沪胶和20号胶期货价格联袂振荡上行。截至2月27日,沪胶主力RU2405合约报收13965元/吨;20号胶主力NR2404合约合约报收11925元/吨,分别较春节前最后一个交易日上涨4.49%和8.16%。

“本轮上涨主要是因为随着国际轮胎厂补库需求的持续,部分上游工厂推迟船期,国内供应紧缩预期走强推动盘面价格上涨。”中信建投期货能化首席分析师董丹丹说。

中信期货橡胶研究员李青认为,从驱动因素看,一是过去2—3周海外天然橡胶期货价格持续上涨,内外价格倒挂。二是泰国1—2月天胶产量低于预期,春节期间上游原材料泰国胶水和杯胶价格持续上涨。STR20#标胶加工利润出现严重亏损,春节后天胶价格上涨修复亏损。三是国内市场预期后市下游轮胎开工率回升,春节后消费将持续回暖,天然橡胶需求边际提升。

期货日报记者在采访中获悉,每年的一季度为全球天然橡胶的低产季,由于胶价从2022年开始持续走低,泰国等天然橡胶主产国主动去库导致上游整体库存水平偏低。以泰国为例,2023年12月泰国天胶库存指数为72.2,同比下降约35.2%,环比下降约6.5%,为近5年同期最低水平。季节性低产背景下,上游补库进度偏慢。低库存状态也逐步体现在泰国的出口数据中。最新数据显示,2024年1月,泰国出口天然橡胶(不含复合橡胶)为22.4万吨,同比降7%。其中,标胶出口13万吨,同比增8%;烟片胶出口3.2万吨,同比降16%;乳胶出口6万吨,同比降27%。且由于海外现货价格普遍高于国内,导致泰国对中国出口同比下滑更多,国内进口压力大幅降低。

“供应端看,当前东南亚多数产胶国进入了低产期与停割期,全球供应处于低位。而中国进口同样处于季节性低位,同时由于全球供应减量,我国的进口量大幅低于2023年同期。成本端有显著支撑,上游原材料价格处于历史高位,加工利润为负值,对天胶价格形成了明显的向上支撑。”李青说。

关于需求端,董丹丹告诉记者,春节假期期间,半钢胎产线陆续于大年初五开始复工复产,部分大型轮胎企业春节期间仍加班生产。全钢胎表现稍弱,雨雪天气导致运输困难,终端需求回升偏慢。整体看,春节后下游复工进度尚可,需求较为稳定。

据悉,目前下游处于节后恢复期,轮胎厂开工率仍在逐步提高。半钢胎表现偏强而全钢胎依旧偏弱,据悉半钢胎出口订单已排满一季度,而全钢胎内需订单一般,出口边际转弱,压力明显。目前全钢胎轮胎厂库存过高,3月有去库压力,若库存转移不顺畅,或对后期开工产生不利影响。

“目前供应端驱动偏利多,而需求端略偏利空。”李青说。

对于当前的交易逻辑,李青认为,目前市场在交易天然橡胶加工利润的修复以及国内下游需求的边际转强预期,主要是修复前期国内市场相对偏低的估值。

“节后这轮上涨行情的主要驱动逻辑为泰国等主产国供应环比持续下滑,同时海外天胶现货价格持续高于国内约100美元/吨,内外价差高位叠加上游工厂推迟船期,预计国内进口压力将持续走弱,强化了市场对胶价上行的预期。”董丹丹说。

对于后续天胶价格能否延续上行趋势,李青认为,短期天然橡胶仍有一定的上行空间,预计将维持偏强走势。目前从数据上看,预期交易并未转弱, 上行驱动延续。但持续上涨后,需求偏弱局面可能会抑制胶价的上行空间。后期天然橡胶需要关注深色胶社会库存变化,下游轮胎企业的开工率和库存情况,以及随着时间的推移,海外天胶主产区是否会出现因厄尔尼诺现象导致开割推迟的现象。

“受天胶主产国进入低产季和上游低库存影响,上游企业卖出的2月、3月远期现货偏少,使得春节后现货市场流动性较为紧张,预计2月泰国等东南亚主产国出口量同比仍然偏低。在新的割胶季来临之前,预计全球天然橡胶供应压力有限,海外价格高位运行或进一步分流国内进口量。需求端整体维持稳中有增格局,短期胶价易涨难跌。本轮上涨能否持续的关键在于,2024年新割季能否顺利开割与下游补库完成后能否与终端需求复苏顺利衔接,投资者需持续关注主产区天气情况与终端需求复苏进度。”董丹丹说。