来源:市值观察

九上春晚后,古井贡酒董事长梁金辉慷慨激昂地宣布,2024年营收要冲300亿。

雄心勃勃之下,古井贡酒誓要加速全国化,遥想着回归过去曾有的一线白酒江湖地位。很遗憾,这里有一条无法跨越的鸿沟。因为最好的发展黄金时代,错过了就再也回不去了。

01

坠入深坑

一线的茅五泸早已实现全国化战略,省内营收占比极低。二线酒企中,古井贡酒算是全国化发展相对较差的,更甭提与一线对比了。

2022年,古井贡酒省内外营收占比60:40,且区域结构分布极不平衡(省外营收含并购黄鹤楼的20.5亿,实际占比更低)。其中,华中区域(含安徽)营收占比高达85.9%,华北区域占7.9%,华南区域占6%。而洋河省内外占比45:55,山西汾酒省内外占比40:60。

现在的这一切,或许早在白酒黄金发展的十年就埋下了祸根。

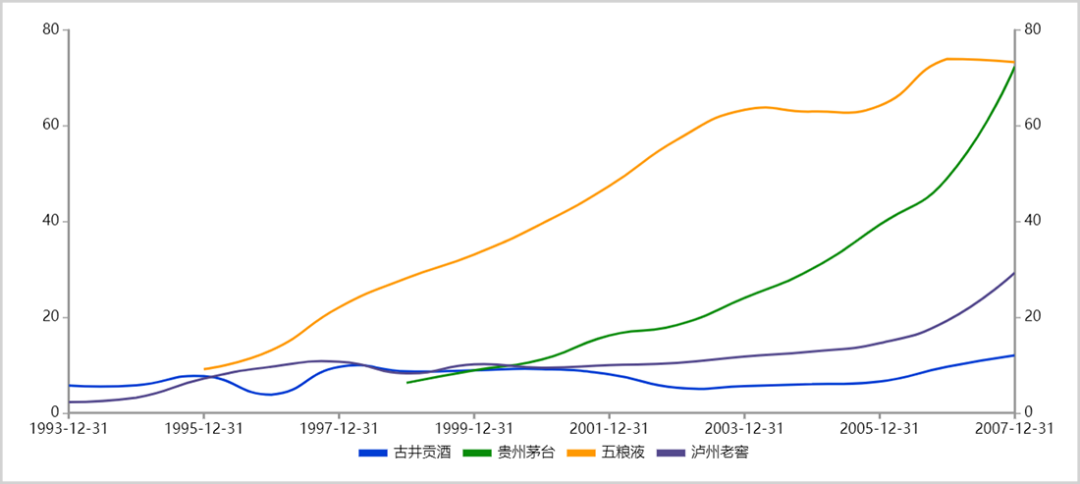

1998-2007年,古井贡酒营收从8.69亿增长至12亿,归母净利润从1.41亿减少至0.34亿。其中,2000-2004年,利润连续5年下滑,且在2003-2004年出现连续两年净亏损,还被深交所给予退市警告。资本市场也用脚投票,期间最大跌幅高达90%。

古井贡酒糟糕的财务表现,与原董事长王金效无不关联。

1996年古井贡酒上市后,王金效坚定地认为:古井贡酒事业要大发展,必须走出这个圈圈,放眼各个赚钱的行业,提升公司的竞争力。于是,古井贡酒涉足安徽中青旅、瑞景百货、房地产、酒店、塑胶、矿泉水等。主营的白酒业却日渐式微。

价格策略上,王效金逆势而动,搞“降价降度”,目标是为更多消费者能喝酒、喝得起酒。主销产品淡雅古井贡酒终端价位为30-40元,缺失中高价产品,品牌逐步低档化,其品牌地位与“老八大名酒”形象严重不符。

营销与渠道策略上,亦没有章法,被竞争对手远远甩开。2000年后,口子窖依托渠道创新,以中高价“酒店盘中盘”率先在安徽大获成功,然后逐步推广至全国。此后,徽酒纷纷效仿之,涌现了迎驾贡酒、金种子酒等一大批白酒品牌。

然而,古井贡酒依旧停留在原有的营销机制下,靠招商运作,没有跟上时代发展的需求与步伐。

公司战略决策失误,经营不堪羸弱,加上2001年国家对白酒加征从量消费税、2005年税务风波等事件,加剧古井贡酒财务的恶化。2007年,王效金落马。

然而,竞争对手却借助资本市场,发展如火如荼。同期,茅台营收增长1050%,五粮液增长160%,泸州老窖增长254%。要知道,古井贡酒上市的时候,已跻身酒企前三甲,与茅五泸齐肩。那时的茅台和泸州老窖也仅仅只有几个亿的营收。

▲古井贡酒VS茅五泸

来源:iFinD

前后整整十年,古井贡酒发展停滞不前,与白酒黄金发展期失之交臂,逐步由全国性品牌退居地产酒品牌,产生的影响非常之深远。

02

大本营天花板

经历风雨飘摇、晦暗不明后,古井贡酒于2007年迎来新班子上台——曹杰、李彬和梁金辉担任新任董事,大力搞改革。

业务上,全面停止多元化,聚焦白酒。产品上,大幅压缩产品线,并于2008年推出年份原浆系列,持续发力中高端。

一些列举措之下,古井贡酒迎来了长达10多年的增长,营收从2007年的12亿膨胀至2023年的200亿左右(尚未披露年报)。市值则从几十亿元飙升至如今超1000亿元。

不过,古井贡酒未来想要谋求更大的业绩增长,以及想要回归一线白酒的江湖地位,将变得愈加困难。

过去这么多年的高速增长,古井贡酒主要依靠的是安徽大本营,吃足了本省消费升级的红利。

2007年,安徽省主流消费价格带为80-100元,2012年便开始逐步延伸至100元以上。对此,古井贡酒于2008年推出120元的古5布局中高端价格带,并顺应省内价格趋势推出85元献礼版,实现放量。

2016年开始,省内主流消费价格带向120-300元延升。于是,古井贡酒又推出古8,发力商务宴席渠道,实现了产品销量的较好增长。

2018年次高端趋势逐起。安徽省内高端消费群体已经开启300-400元升级过程。当年,古井贡酒推出500-600元的古20,并升级古8和古16,卡位消费升级的需求。

目前,安徽省白酒市场规模已经膨胀至350亿元。未来,大盘子增速或趋于平庸。一方面,这几年白酒所处环境大变,消费王牌行业的房地产受到不小冲击。另一方面,人均可支配收入增速放缓,白酒消费升级需求放缓。

大盘子不怎么增长了,那么本土酒企竞争会趋于激烈,以及全国性品牌酒企入皖拼杀会更凶狠了。

安徽省内,古井贡酒的本土竞争对手如云。口子窖曾于2000-2006年与高炉家酒双强并立安徽市场,此后市占率提升略慢,2019年开启深度营销改革,有望继续恢复增长。

迎驾贡酒则是近些年的一匹本土黑马,营收从2015年的29亿增长至2022年的55亿。其洞藏系列站稳中高端市场,带动营收快速增长,2022年超越口子窖成为徽酒第二。其中,洞6与古6,洞9与古8,洞16与古16及古20均是各个价格带的强有力竞争对手。

除此之外,安徽本土还有金种子酒、文王贡酒、沙河王酒、宣酒等地域品牌,每一家都能啃下一些市场份额。

除本土酒企自我激烈竞争外,全国性白酒品牌也都杀入安徽市场抢食蛋糕。超高端价格带,茅台一家独大。千元价格带,五粮液竞争力十足。次高端价格带,剑南春、洋河股份等凭借产品竞争力与深度渠道布局,瓜分较多份额。

2021年,安徽市场古井贡酒销售额占比约30%,口子窖和迎驾贡酒占比超20%。当安徽白酒消费盘子增速大幅放缓,叠加古井贡酒份额已经很高的背景下,再想贡献长期增长红利恐怕不现实了。

未来,肉眼可见的天花板,古井贡酒早已把眼光瞄准了省外市场。

03

全国化存疑

2011年,时任董事长的余林将省外第一个战场放在了毗邻安徽的河南省。刚开始,导入安徽已经非常成熟的运作模式,包括“三通工程”等,取得了一些成绩。

2015年,河南市场销售额达到了13-14亿元。2016年开始,河南跟随全国市场开启消费升级,但梁金辉(2014年接任余林董事长之位)也未能及时调整经营策略,依旧主打50元以下的低端产品,给消费者一种很低档的认知,错过消费升级的最佳时机。

2017年,古井贡酒在河南市场市场份额大幅下滑。后经过调整,2018年恢复至9亿元,目前可能也就10亿元左右。要知道,河南是一个600亿的白酒消费大省,古井贡酒此战算是出师不利。

为了扭转颓势,梁金辉吸取此前深刻教训,决定改变打法策略。在华北市场,实施古7+古20产品组合进行推广。在华东市场,则实施古8+古20进行推广。

此外,古井贡酒还通过并购来试图突破地域禁锢。2016年收购湖北省本土名酒黄鹤楼51%股权。在贵州,2021年收购珍藏酒业60%股权,染指酱酒品牌。前者完成了对赌协议业绩承诺,后者体量很小,在业内没有掀起什么风浪。

总体来看,古井贡酒在省外市场均在培育之中,5亿、10亿销售额的省份还是有一些,但还未能够见到如安徽省内那样的强势市场。

除了内部古井贡酒为之做的努力外,外部竞争对手的攻势以及宏观大环境则是镜子的另一面。

2016年以来,白酒行业整体处于量跌价升,6000亿规模的盘子基本没有增长了。结构内部,中高端不断侵蚀中低端的市场蛋糕。其中,高端增长最快,在2016-2020年年复合增速为37%。而次高端增速要慢一些,为27%。

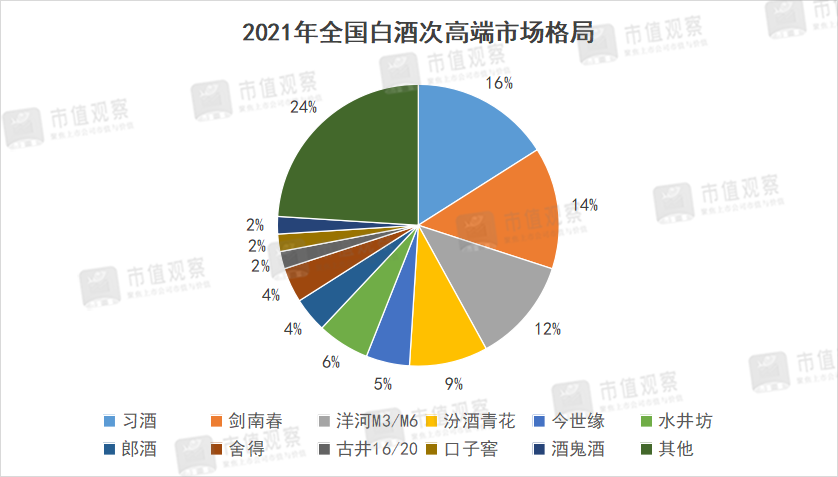

古井贡酒所处的次高端竞争对手非常多,包括剑南春、汾酒、洋河、水井坊、舍得、酒鬼酒、今世缘、郎酒等。古井贡酒16/20仅占全国次高端市场份额的2%,远远落后于众多酒企品牌。

目前,区域酒扩张与一线全国性品牌酒企下沉市场寻增长之间的矛盾愈发激烈,且后者可降维去竞争。因此,次高端竞争激烈程度相对高端更为凶狠。

因此,古井贡酒想要实现真正成功的全国化,还得打一个大大的问号。

其实,古井贡酒遇到的困局,或许20年前就注定了。因为那时是全国化品牌夯实和打基础的关键黄金时期,错过了,再怎么折腾,品牌维度很难再上台阶,未来将在白酒内卷时代处于相对劣势位置,业绩成长性也不会那么乐观了。

古井贡酒曾经的荣耀,或许回不去了。