随着日本央行暗示即将退出负利率政策,外汇市场上最受欢迎的交易之一正在失去魅力。

对于将高田创的发言视作政策调整前兆的基金经理来说,借入日元买入以收益率较高货币计价证券的套利交易吸引力开始消退。去年用日元押注哥伦比亚、智利和墨西哥比索的交易给投资者带来了超过35%的回报,但2024年迄今其涨幅仅为4.5%。

动能丧失之际,交易员正在权衡日本与世界其他地区货币政策差距缩小的可能性。这也是基金经理重新考虑做空日元押注的一个原因。

“第一步行动及其如何就路径发出信号非常重要,”富达国际宏观与战略资产配置全球主管Salman Ahmed表示,“如果出现负面冲击,那么可能会出现相当恶性的平仓,因为这个交易上的头寸太高了。”

随着对日本央行将改变政策路径的猜测升温,日元走强的可能性也在上升。继高田创表示日本的价格目标实现在即后,日元应声大涨。日元周四上涨近1%至1美元兑149.21日元,为两周多来的最高水平,随后回落。

日元周四的上涨体现了套利交易员和日元空头正在承担的风险:如果做空日元的投资者开始平仓,那么日元的飙升势头可能会加剧。

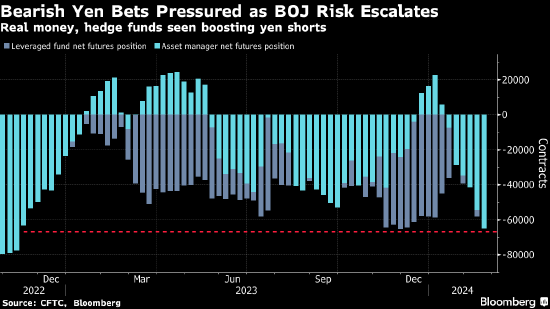

根据美国商品期货交易委员会(CFTC)截至2月20日的数据,基金经理建立的日元空头头寸达到2022年底以来的最高水平。

“剩余供榨取的利润已经不够了,”法国巴黎银行资产管理公司投资组合经理Peter Vassallo表示,“我不看好它的主要原因是存在左尾风险,即当人们真的开始平仓时,可能会有大量投资者蜂拥离场。”

对于套利交易者来说,这是一种平衡行为。日本央行高级官员过去曾表示,即使在告别负利率后,也很难看到该行持续快速加息。此外,日元逾一年来一直跑输其他G-10货币,因此要完全消除其套利吸引力,需要的可能不仅是一次加息。

这导致投资者在利差依然存在的情况下权衡套利这一受益于低波动环境的策略。随着瑞士通胀放缓降低了央行提振本币的必要性,以瑞郎作为融资货币今年已成为一种策略。

驻伦敦的法国兴业银行首席外汇策略师Kit Juckes表示,围绕日本央行策略转向的讨论升温,这可能会推动基金经理仓位调整。CFTC定于周五发布截至2月27日的对冲基金和基金管理机构头寸状况最新数据。