2月份以来,吃喝板块出现了较大幅度反弹,反映吃喝板块整体走势的食品ETF(515710)二月份场内价格累计涨幅达到10.31%,跑赢上证指数(8.13%)、沪深300指数(9.35%)同期表现。此外,叠加春节期间食品饮料消费超预期,投资者对板块信心出现了一定程度的回暖。

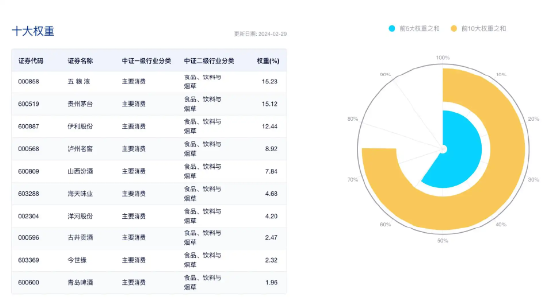

值得注意的是,白酒在食品饮料行业中占据较大比重,白酒板块基本面及走势对于食饮板块有着重大影响。数据显示,截至2023年12月末,白酒股在食品ETF(515710)中权重占比超六成。

针对白酒板块基本面及后续走势,太平洋证券发布策略报告。报告分析了板块估值及基本面等情况,认为2024年板块有望迎来复苏。

1、白酒行业历经3年调整估值处于历史低位

2022年以来行业格局分化加剧,同价格带中头部白酒企业虹吸竞品份额,白酒行业进入存量竞争时代。白酒行业经连续调整三年后,回撤幅度达43%,已经历一个中等规模的调整幅度,调整时间已远超前三次调整。经过近3年估值消化白酒板块配置安全垫充足,多数白酒企业2024年目标保持15%以上增长,白酒板块估值性价比凸显。

2、2024年白酒企业目标积极,春节动销超预期,商务需求有望回暖

2024年白酒企业目标展望较为积极,目前高端和地产白酒春节回款顺利。2024年春节白酒动销超预期,高端白酒送礼需求表现超预期,大众宴席、走亲访友礼赠旺季表现火热,100-300元价格带在多地畅销。展望2024年商务需求低基数下有望逐步回暖,大众用酒需求稳定,伴随宏观经济好转白酒行业有望复苏。

近段时间外资的大举流入似乎也印证了以上观点。Wind数据显示,截至昨日(3月4日)收盘,近一个月北向资金净买入食品饮料板块金额达到106.74亿元,在30个中信一级行业中位居第二。白酒龙头贵州茅台和五粮液在2月4日至3月4日区间分别获净买入61.27亿元及15.64亿元,分别位居第一和第九。这充分体现了外资看好食饮板块突出的配置性价比。

展望后市,广发证券认为,白酒动销最差的时候或已过去,白酒企业经历调整期后业绩有望企稳回升,地产酒消费韧性较强,高端酒顶端优势明显。

一键配置吃喝板块核心资产,重点关注食品ETF(515710)。根据中证指数公司统计,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局高端、次高端白酒龙头股,近4成仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股,前十权重股包括“茅五泸汾洋”、伊利股份、海天味业、青岛啤酒等。

文中图片及数据来源于沪深交易所、华宝基金、Wind、雪球等,截至2024年3月4日。风险提示:食品ETF(515710)被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。