转自:海豚投研

好在有中东金主,公司手上有570亿以上的现金与类现金资产,即使按照这个季度单季60亿上下现金性亏损来算,也还够两年折腾的。

蔚来汽车 (NIO.N) 于北京时间 3 月 5 日美股盘前发布了 2023 年第四季度财报,结果又是惨不忍睹的一次业绩交付。来详细看一下:

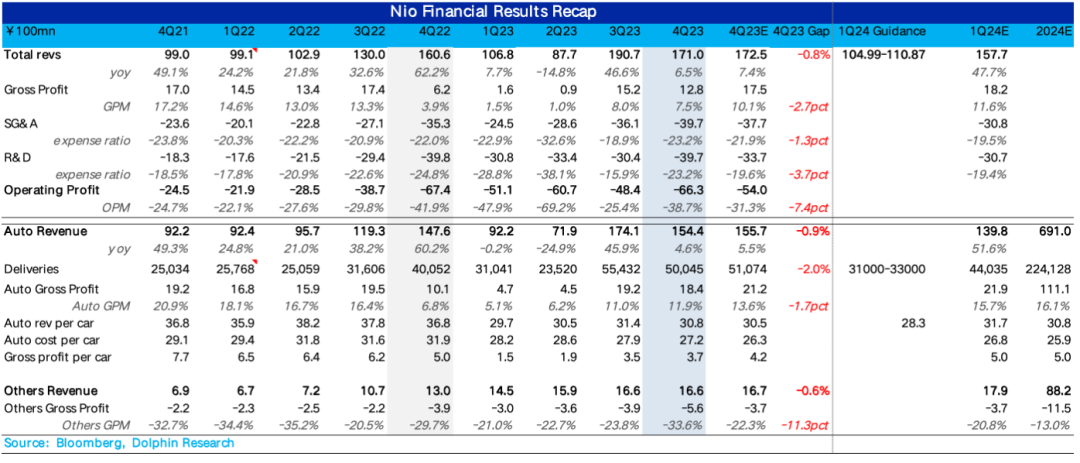

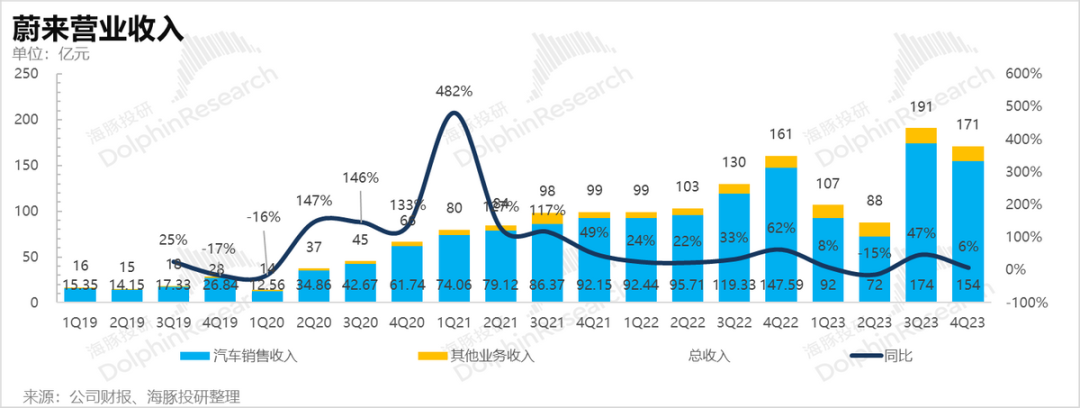

1、收入淡如水:总收入171亿,同比掉到了6.5%,由于销量明牌,收入本身也不是市场关注对象。

2. 卖车毛利龟速慢爬:卖车毛利率11.9%,趋势上是逐季回升,但问题就是太慢了,虽然市场没有相信管理层信誓旦旦给出的15%的指引,但也有13%+,明显低于市场预期。

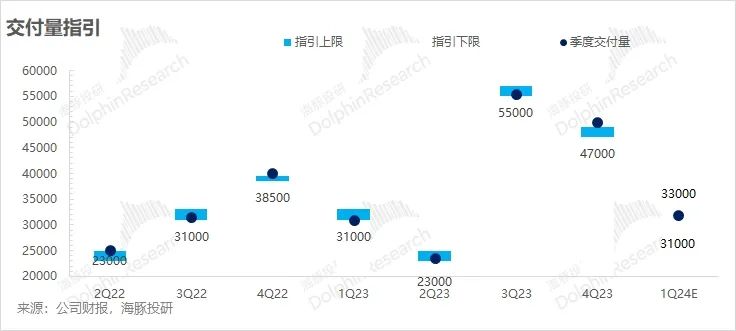

3. 好在一季度指引没有更差:新季度销量指引 3.1-3.3万。1、2月份已知,隐含3月月销1.3-1.5万之间,由于3月首周周销恢复到了3600辆,周销月化也差不多就是1.5万辆。这个指引算是在海豚君的预期之内,趋势上相比冰冷的一月和过节的二月算是好了一些。

4. 一季度毛利率可能压力很大: 蔚来指引一季度收入105-111亿人民币,这个指引里面隐含的单价平均仅28.3万,相比四季度掉了2.2万,隐含新老款换季当中老款促销清库存比较严重。

但同时一季度锂矿价格反而有所反弹,材料降本红利不再,而且销量又远低于四季度,三项挤压,毛利率必然亚历山大。

5. 还是生命不休,烧钱不止:四季度经营费用花样创新高,双费各达40亿。其中营销和管理费,因为公司加大渠道铺设、快速新增销售人员,再加上NIO Day等活动。研发因新品投入和增加增设研发职能,单季环比直接拉了10个亿。

海豚投研观点:

显然,从四季度业绩和一季度指引本身来看,蔚来几乎是肉眼可见的差。海豚君之前说过的一些积极信息,比如说:

1) 裁掉边角料业务电池、手机等,整体集团性裁员10%:本季体现不出来;

2) 蔚来拿下造车资质,制造成本能省10%:12月才拿下来,短期也看不到效果;

3)基于投入产出比提高销售人手:人招人手在上岗熟悉期,短期ROI反而不好;

4)集中资源和人力,往新的NT造车平台和明年的阿尔卑斯靠拢:新品牌下半年才能看到,估计贡献销量可能看四季度了;

一定程度上,蔚来四季度业绩差,甚至一季度业绩更差,与本身产品周期迭代、经营调整的青黄不接有关。

但主要是从自身产品定调来看,蔚来一直强调不参与价格战,目前发布的换新款与理想也是一个思路,新款起步价不下行。

但问题是目前的两大支柱产品ES 6和ET 5中,后者从趋势上来看不是一个能打的产品,销量能否好转,只能看直营渠道的调整情况。

而且从目前的趋势来看,蔚来这次的经营调整其实有收缩的地方也有投入的地方,最终经营费用能从绝对值上节省多少还很难说,主要还是由销量和毛利率决定利润的收放空间。

好在有中东金主,公司手上有570亿以上的现金与类现金资产,即使按照这个季度单季60亿上下现金性亏损来算,也还够两年折腾的。

从经营周期上来看,蔚来恐怕即使好转也得要到下半年看阿尔卑斯出来时候的情况,上半年业绩端要走出底部压力仍然比较大,海豚君建议抄底要谨慎。

以下是详细分析

一、卖车赚钱这个事,蔚来这个季度miss市场预期

作为每次放榜时候最为关键的指标,我们先来看看蔚来的卖车盈利能力。

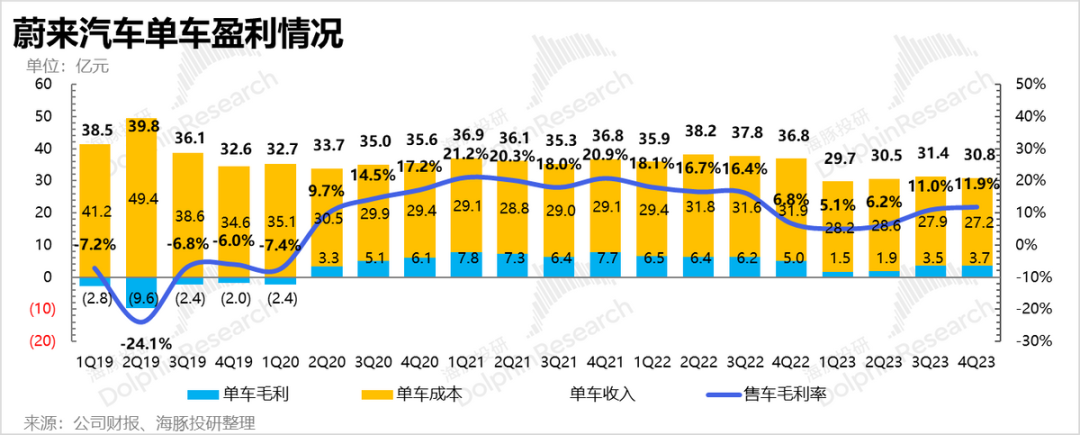

蔚来之前在三季度电话会里给的指引是四季度实现15%的毛利率,市场预期由于电池成本的下行,以及销售结构中单价更高的EC6占比的提高,抵消了部分折扣对于毛利率的拖累,四季度毛利率环比有所提升,卖车业务毛利率能修复到13.6%。

四季度实际汽车销售业务的毛利率只有11.9%, 低于市场预期和公司指引。

而如果从单车经济来看,主要由于单车成本节省低于市场预期:

1)四季度蔚来单车均价30.8万,单车价格相比上个季度低0.6万元,但略微高于市场预期30.5万。

而本季度的单车价格下行主要由于蔚来促销活动的影响(8月订购ET5/ES7展车享受2.4W/3.2W元折扣,同时送换电体验券等),但蔚来的终端折扣相比其他品牌仍然较小,且销售结构中有单价更高的EC6占比的提高,单价下行幅度不算大。

2) 四季度单车成本27.2万,低于市场预期26.3万,降本力度不够。

同期单车成本虽然比上个季度27.9万元环比回落0.7万元,主要原因在于碳酸锂成本的继续降低带来的电池可变成本的节省。

但此季度销量相比上季度有所回落,单车摊折成本稀释程度低于上季度,最后导致单车降本低于市场预期。

3)单车价格30.8万元,单车成本27.2万元,四季度蔚来每卖一辆车,毛赚3.7万元。

但3.7万的单车毛利,相比本季度蔚来单车摊到的研发、销售和行政费用近16万,仍然难以覆盖毛利和开支之间的巨幅差额。

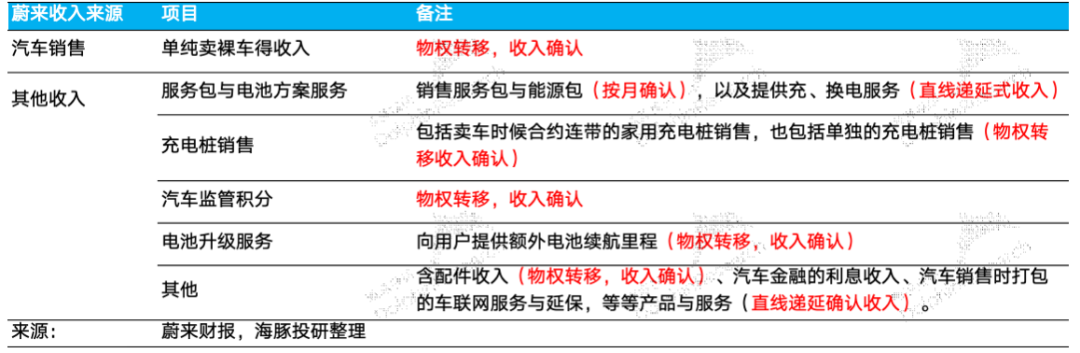

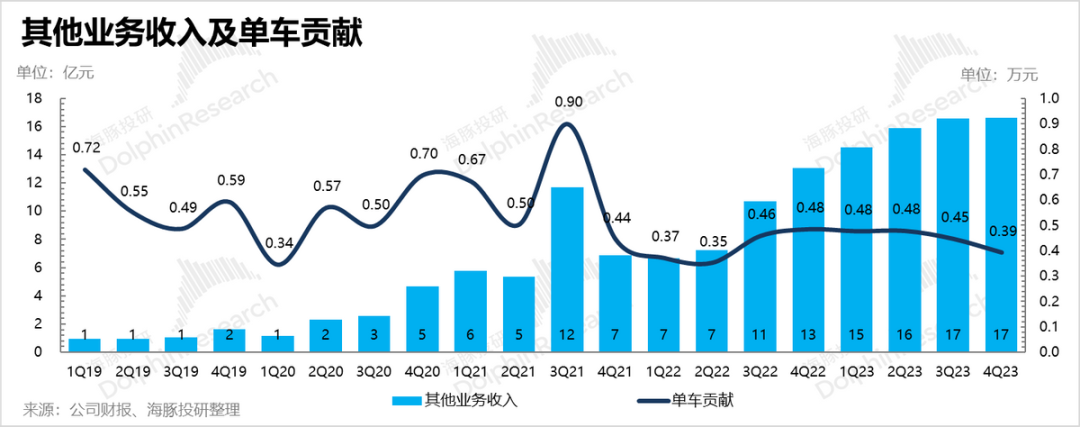

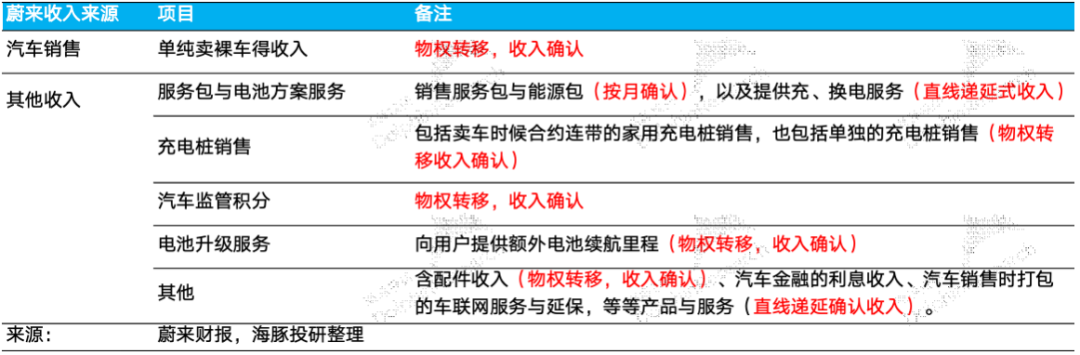

另外一个点,海豚君在这里澄清一下,6月上旬,蔚来调整了新车售价和用车权益(全系新车起售价普降 3 万元,首任车主免费换电服务按需购买,改为单次付费进行换电),其实就是卖服务(换电)与卖产品(汽车)之间解绑,各定各的价格。

调整之后,不愿意用换电服务的人相当于付钱少了,销量释放速度加快。但这部分调整,按目前的会计计法,应该不会太影响单车价格。因即使在没有调整之前,蔚来虽然一次性又卖车又卖服务,但卖车和卖服务是分开确认收入,且在不同的项目中,不应该带来过多影响。

二、一季度毛利率因车型换代折扣及销量下滑预计大幅度下行

1)一季度销量指引3.1-3.3万

公司预期一季度是销量是在3.1-3.3万之间,由于1/2月销量已公布,隐含3月销量在1.3-1.5万辆。

而蔚来在2月已经发布了旗下全系车型2024款的换代信息,此次改款相比旧款价格相同,但此次改款海豚君认为产品升级力度比较小,最大的升级是将智能驾驶座舱升级到骁龙8295芯片,其余对于外部造型和内饰的微小调整。

新款交付时间大多集中在3月,而蔚来最新的周销在3600辆左右,对应的月销估计在1.5万上下,这样的销量目标应该达成没多大问题。

2)一季度收入隐含单价28.3万,毛利率预计大幅度下行

公司一季度收入指引105-111亿,对应的单车价格在28.3万,而这样的单价预期,相比本季度30.8万的单价环比下滑2.5万,主要因为一季度蔚来处于车型换代期,对老款大幅度折扣(2023款车型全系展车享2.4万-4.8万元(其中ET5、ET5T、ES6、EC6为2.4万—3.6万;ES8、EC7、ES7、ET7为3.2万-4.8万的现金优惠)。

而对比同样处于车型换代期的理想,理想在对老款车型全系降价3.3-3.8万元的情况下一季度单价预期仅下滑0.4万元(意味新车将迅速补位),蔚来的车型换代的执行力明显低于理想。

在单车收入因为老款折扣预期下行时,销量指引也相比23年四季度销量环比滑落34%-38%, 海豚君预计今年一季度毛利率将大幅度下行。

三、四季度交付量低于市场预期

四季度蔚来交付量5万辆,相比三季度交付量环比下降10%,虽然超过三季度业绩发布时给的交付预期4.7-4.9万,但低于市场预期5.1万。

而环比下降主要来自于蔚来三季度换电权益解绑带来的短暂的销量的提升,但是这样的提升只维持了2个月左右,并没有形成可持续性,蔚来的销量仍然处于边际下滑趋势。

而NT2.0的8款车型已经全部换代完成,管理层原本预计随着换代完成可以在四季度达到月销2万的目标,甚至内部按照3万的月销来做准备,目前看来目标和现实存在着巨大的差距。

而根本原因,可能在于:1)高端纯电豪华SUV很难再继续渗透;2)自身产品力不足:在同价位车型上蔚来续航和动力都落后于竟对(如极氪001),且在理想凭借增程,小鹏凭借800V解决里程焦虑的时候,蔚来手上只有换电(且换电解绑后还需另外收费,换电站体量太小),并不能真正帮用户解决里程焦虑问题。

展望2024年,蔚来在今年下半年子品牌阿尔卑斯上市之前,并没有新车型上市,按照目前的销售趋势,蔚来销量还是难以有所突破,尤其在今年更为激烈的竞争状态下,目前车型仅为小改款,产品力没有根本的提高,阿尔卑斯也成了挽救蔚来疲软的销量的“救命稻草”。

说完这两大问题,我们在看看蔚来整体情况:

四、蔚来收入略低于市场预期,毛利率明显低于市场预期

蔚来四季度整体收入171亿,同比上升了6.5%,略低于市场预期172.5亿。

而本季度毛利率仅有7.5%,明显低于市场预期10.1%,本季度不仅汽车业务低于市场预期,其他业务的亏损进一步加重,其他业务毛利率从三季度的-23.8%环比降低10%至四季度-33.6%,可能由于换电权益的解绑退出。

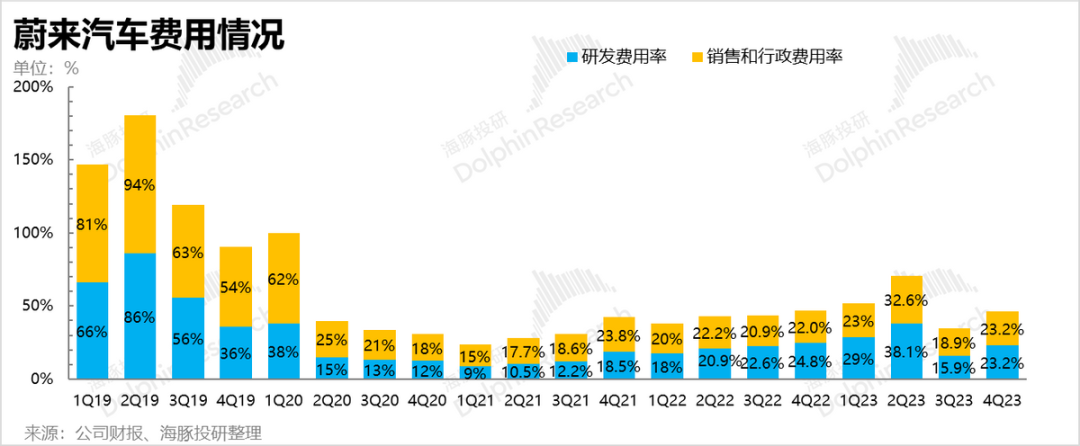

五、费用双高症:研发和销售行政费用都40亿

本季度研发和销售费用明显超市场预期,具体来看:

1)研发费用本季度39.7亿,明显超市场预期33.7亿

对比同行,蔚来的研发投入方向显然太多:既有手机的非核心业务(好在已有所缩减),又有自研电池(进展缓慢,业务目前也有所缩减),自研激光雷达芯片等等,但在下半程围绕以智能驾驶的军备竞赛中,蔚来的城市NOA开城速度以及无图模式上都落后于同行。

蔚来本季度研发费用的高增主要投入在新产品投入(主要可能集中在阿尔卑斯的研发上,少部分贡献给小改款),而蔚来之前的指引是每个季度的Non-GAAP 研发投资将保持在 30-35亿元。

2)销售和行政费用本季度39.7亿,高于市场预期37.7亿

本季度销售和行政费用的增加主要因为公司加大渠道铺设,快速新增销售人员,再加上NIO Day等活动。

而蔚来之前也表示不参与价格战的立场,管理层计划通过扩大销售队伍来增加销量。目前销售人手还处于上岗熟悉期,短期ROI反而不好,还没有带来销量的转化。

六、2024年销量预期承压,阿尔卑斯不确定性大

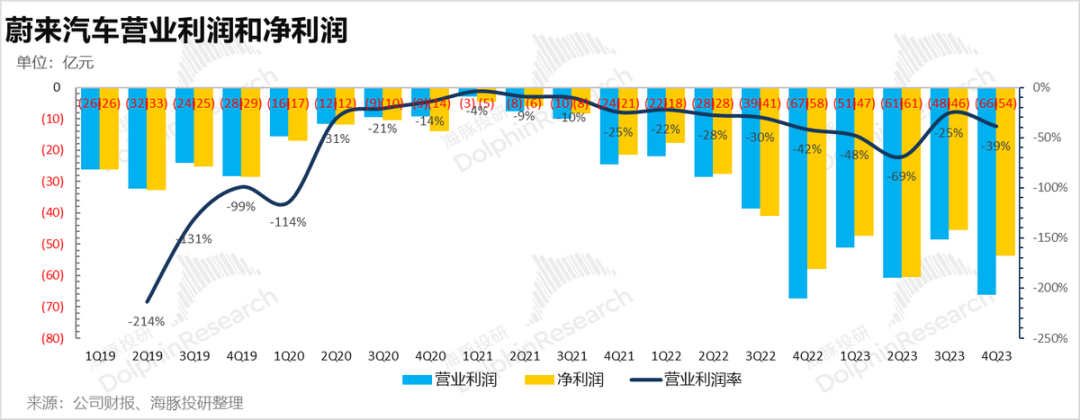

因为本季度汽车业务毛利率不及市场预期,再加上经营开支上“继续烧钱”,单季度经营亏损已经从三季度-48亿加深到四季度-66亿,高于市场预期-54亿。

但好在有中东金主的现金注入,公司四季度有573亿的现金及类现金资产,即使按照这个季度单季60亿左右的亏损,留给蔚来的时间也大概还有2年。

但蔚来目前的车型改款力度小,且产品力不足,按照目前的销量趋势来看,海豚君预计现有车型仅能贡献2024年全年16-18万的销量,所以从经营周期来看,蔚来恐怕即使好转也得要到下半年看阿尔卑斯出来时候的情况(但预计4Q才能贡献销量)。

但阿尔卑斯定价20-30万的区间也势必会拉低蔚来的毛利率,并且在此价格带纯电的竞争非常激烈,据报道阿尔卑斯将搭载800V快充架构,采用NT3.0平台,使用更小的电池组和内部开发的电动机。智能驾驶上只配备4D毫米波雷达(无激光雷达),以及1个ORIN X芯片(目前型号4个),带来成本的节省。

而阿尔卑斯能否在激烈的竞争中爆量却是一个未知数,但在此之前,更重要的蔚来战略和业务布局的调整。