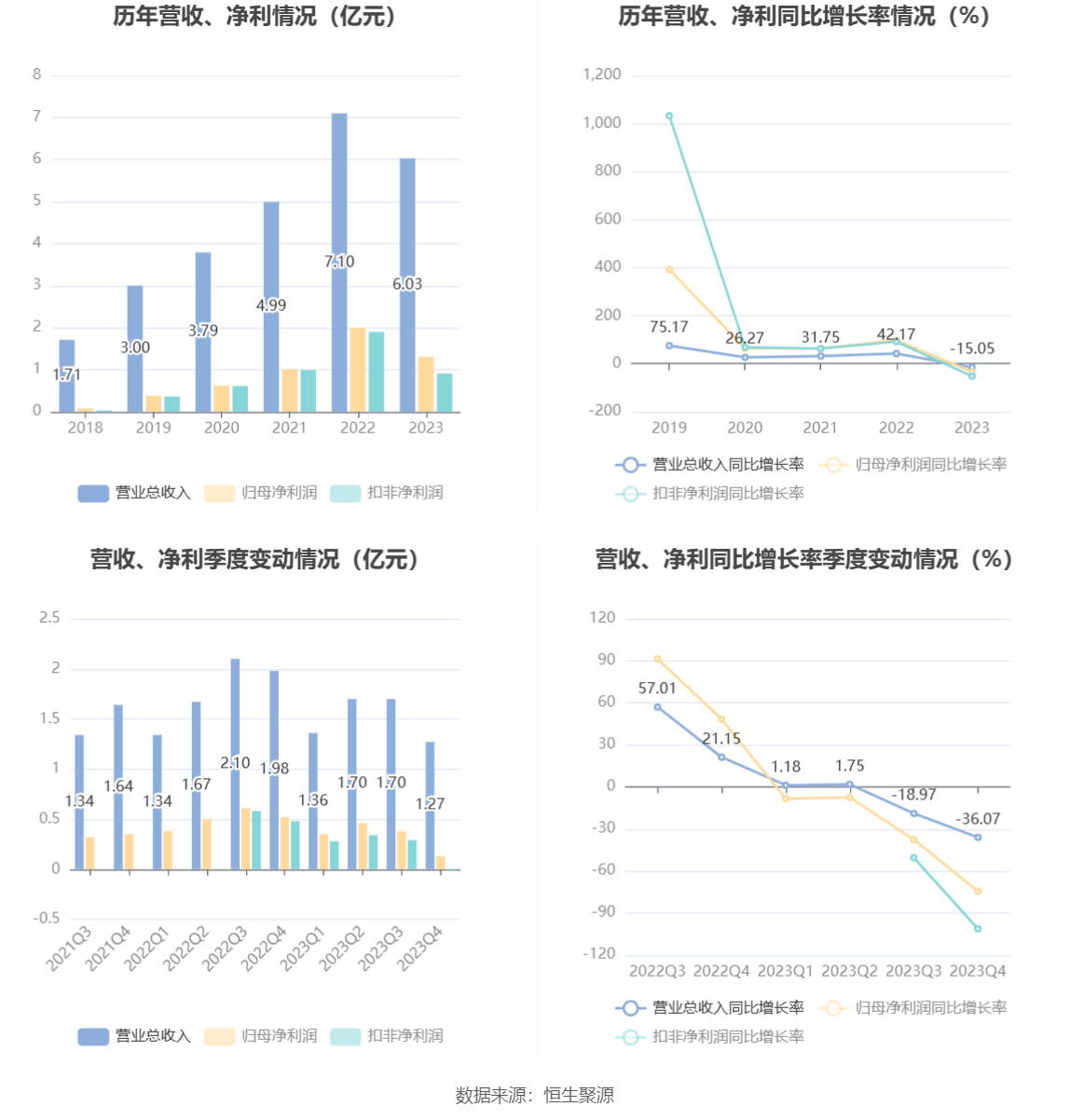

钜泉科技(688391)3月23日披露2023年年报。2023年,公司实现营业总收入6.03亿元,同比下降15.05%;归母净利润1.31亿元,同比下降34.30%;扣非净利润9059.47万元,同比下降52.19%;经营活动产生的现金流量净额为4584.34万元,同比下降55.56%;报告期内,钜泉科技基本每股收益为1.5737元,加权平均净资产收益率为6.53%。公司2023年年度利润分配预案为:拟向全体股东每10股转4.5股派8元(含税)。

报告期内,公司合计非经常性损益为4084.02万元,其中委托他人投资或管理资产的损益为3763.05万元,所得税影响额为-669.01万元。

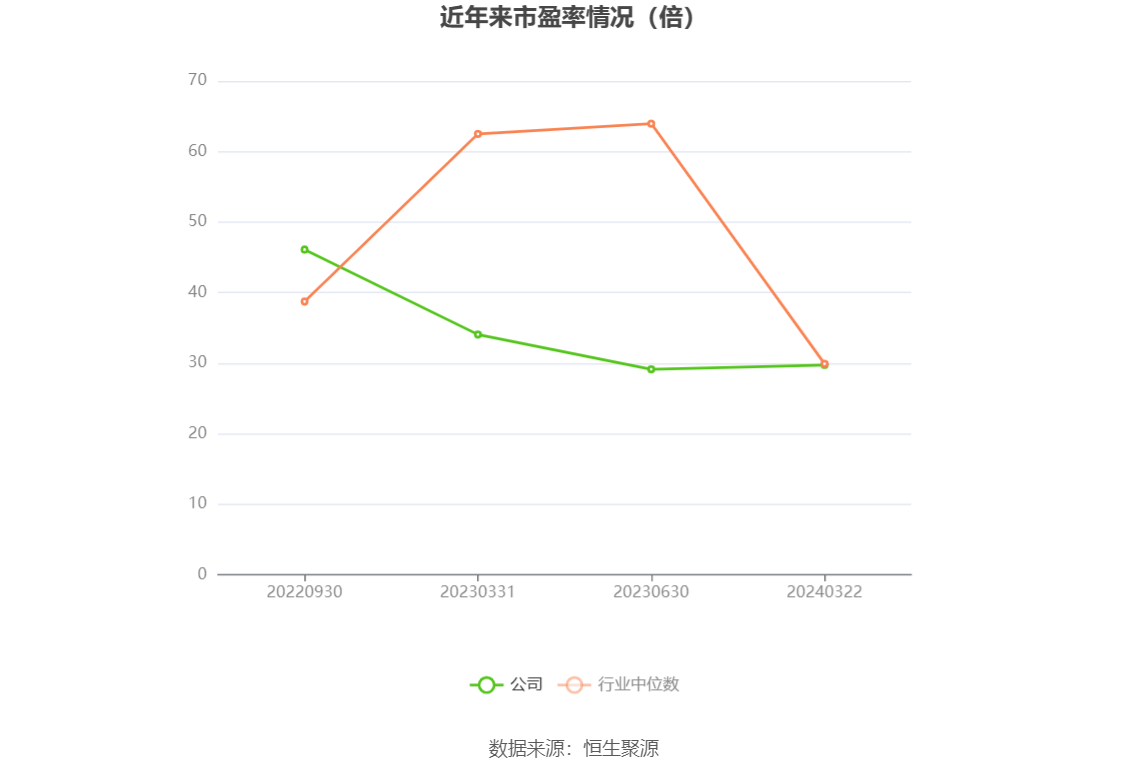

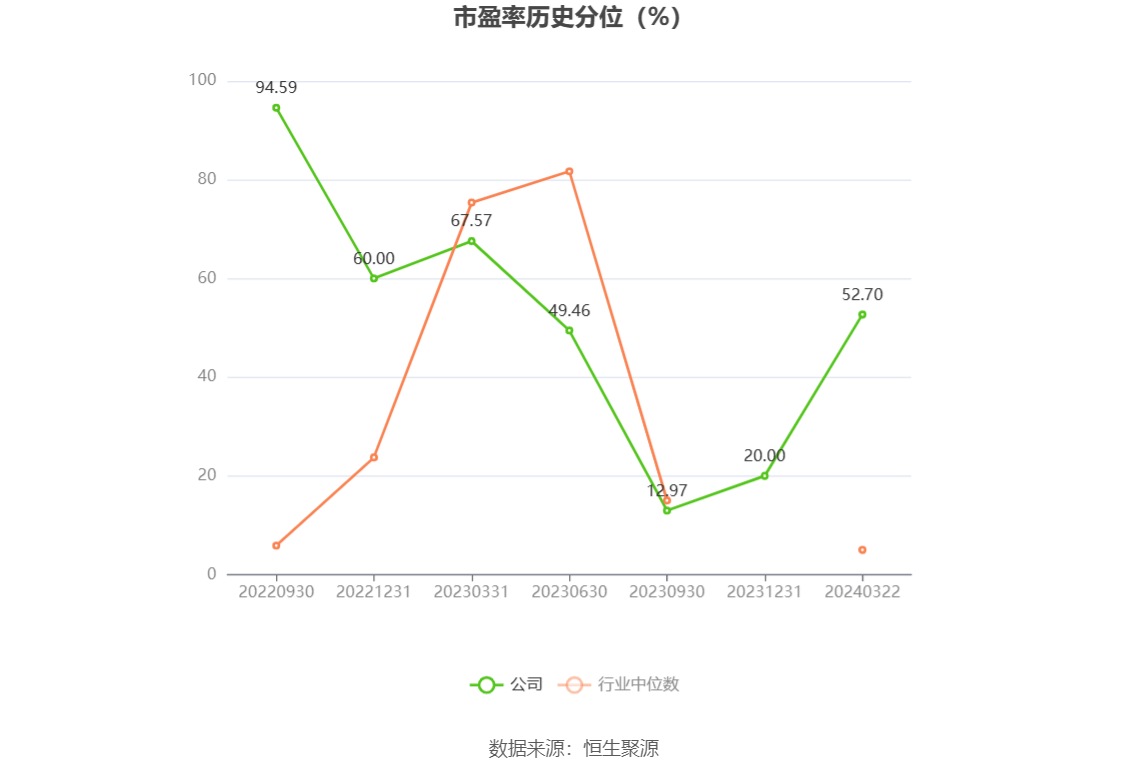

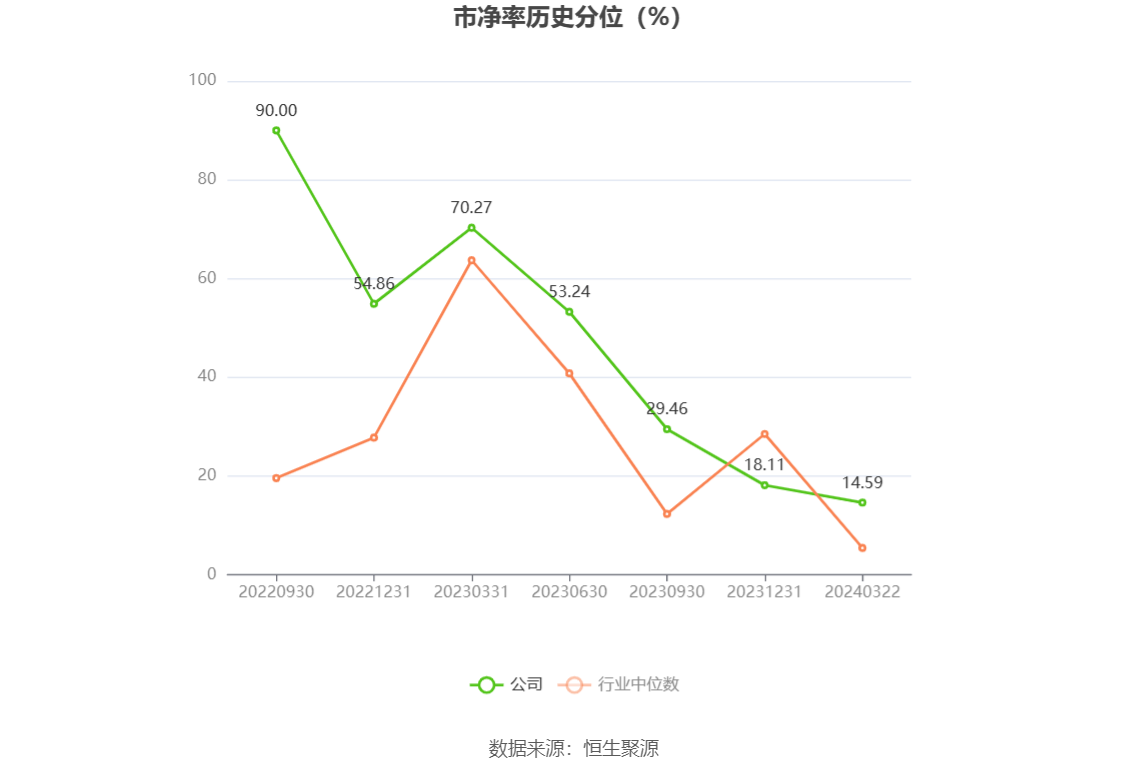

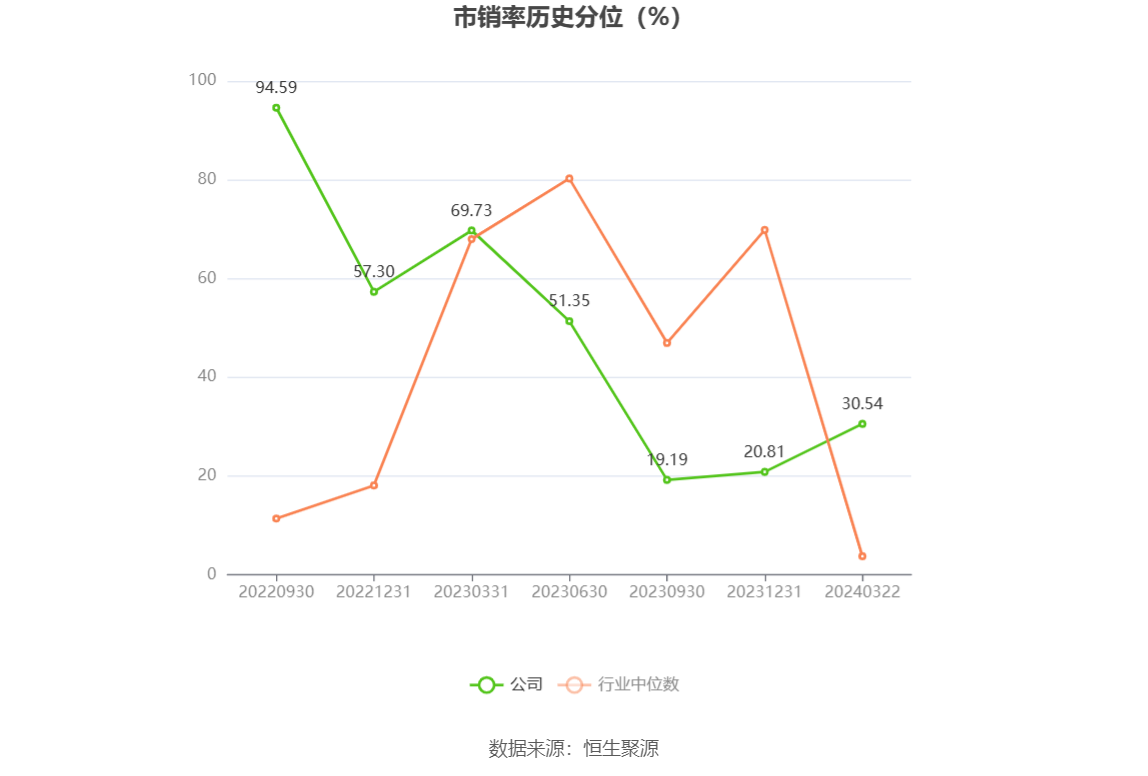

以3月22日收盘价计算,钜泉科技目前市盈率(TTM)约为29.73倍,市净率(LF)约为1.92倍,市销率(TTM)约为6.48倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

数据统计显示,钜泉科技近三年营业总收入复合增长率为16.74%,在模拟芯片设计行业已披露2023年数据的5家公司中排名第3。近三年净利润复合年增长率为28.39%,排名3/5。

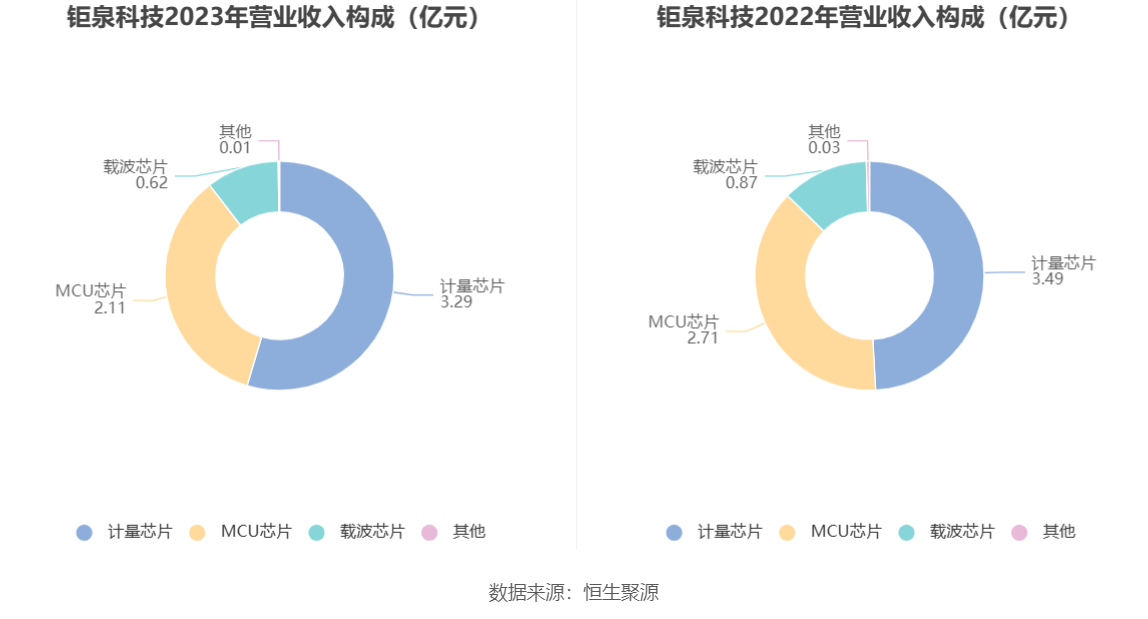

资料显示,公司电能计量芯片、智能电表MCU芯片和载波通信芯片等。

分产品来看,2023年公司主营业务中,计量芯片收入3.29亿元,同比下降5.53%,占营业收入的54.60%;MCU芯片收入2.11亿元,同比下降21.98%,占营业收入的35.01%;载波芯片收入0.62亿元,同比下降28.88%,占营业收入的10.29%。

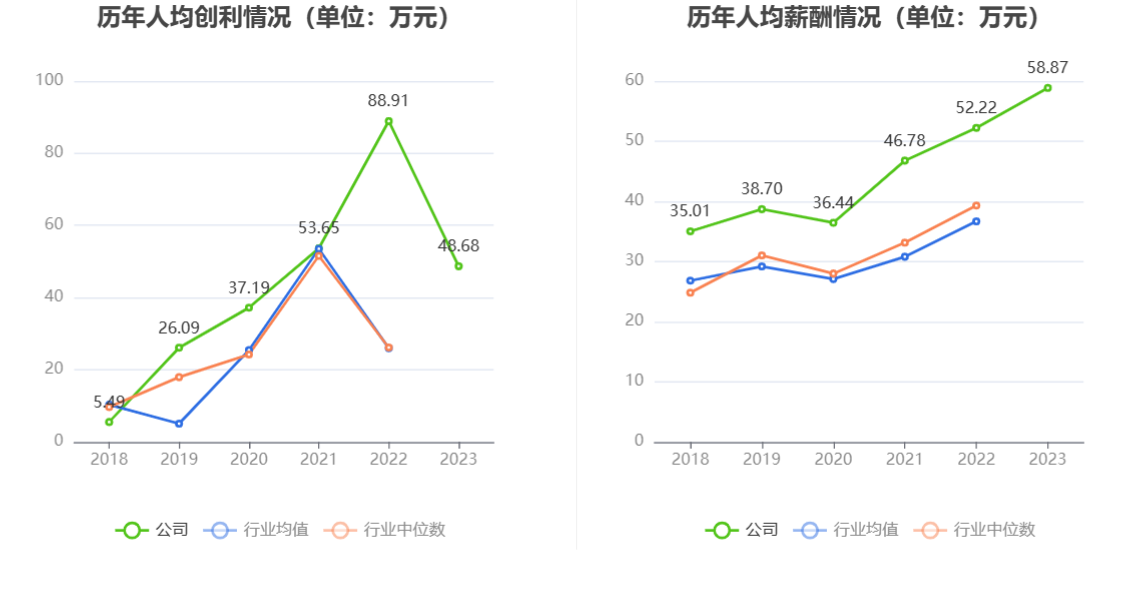

截至2023年末,公司员工总数为270人,人均创收223.35万元,人均创利48.68万元,人均薪酬58.87万元,较上年同期分别变化-29.21%、-45.25%、12.73%。

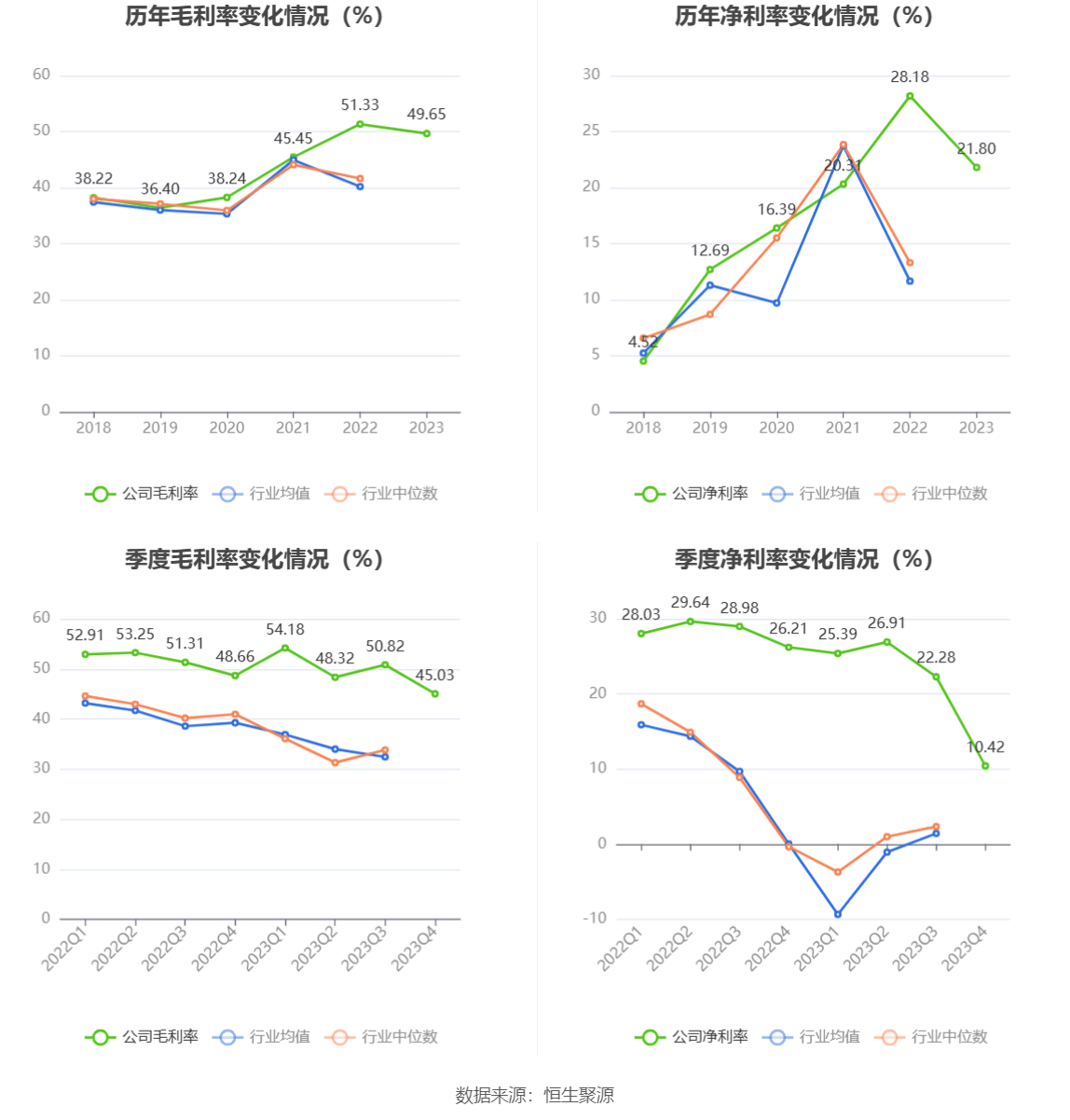

2023年,公司毛利率为49.65%,同比下降1.68个百分点;净利率为21.80%,较上年同期下降6.38个百分点。从单季度指标来看,2023年第四季度公司毛利率为45.03%,同比下降3.63个百分点,环比下降5.79个百分点;净利率为10.42%,较上年同期下降15.79个百分点,较上一季度下降11.86个百分点。

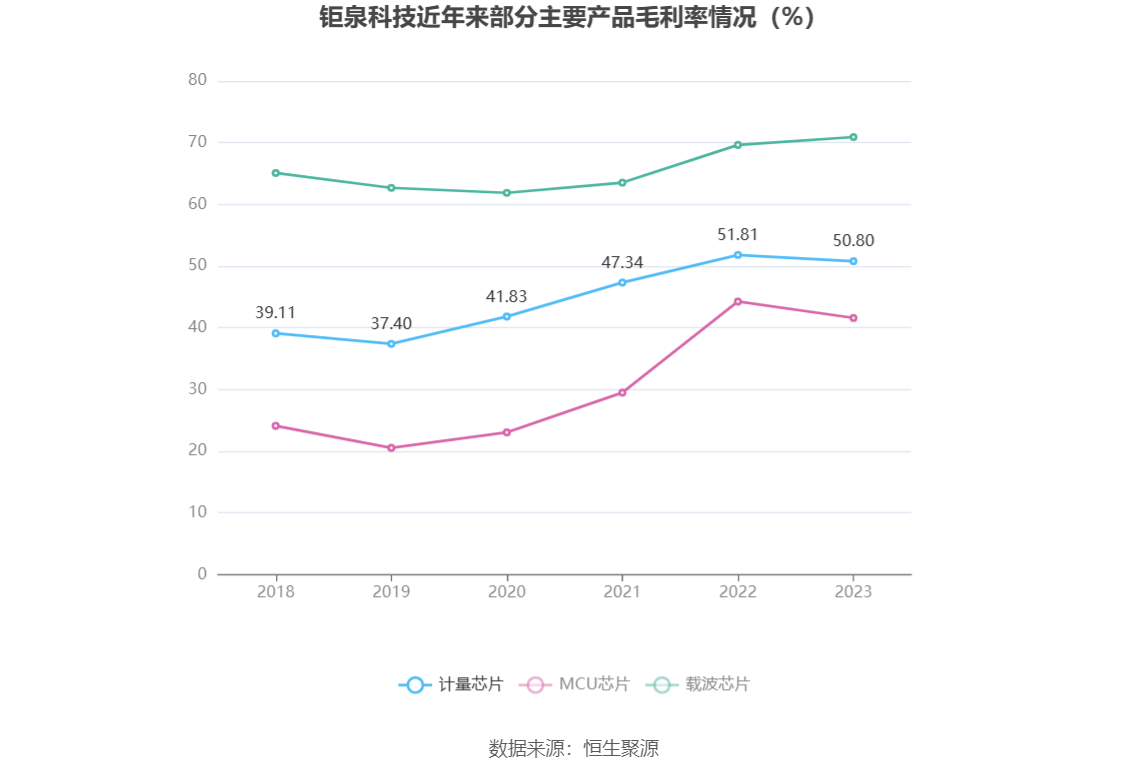

分产品看,计量芯片、MCU芯片、载波芯片2023年毛利率分别为50.80%、41.60%、70.92%。

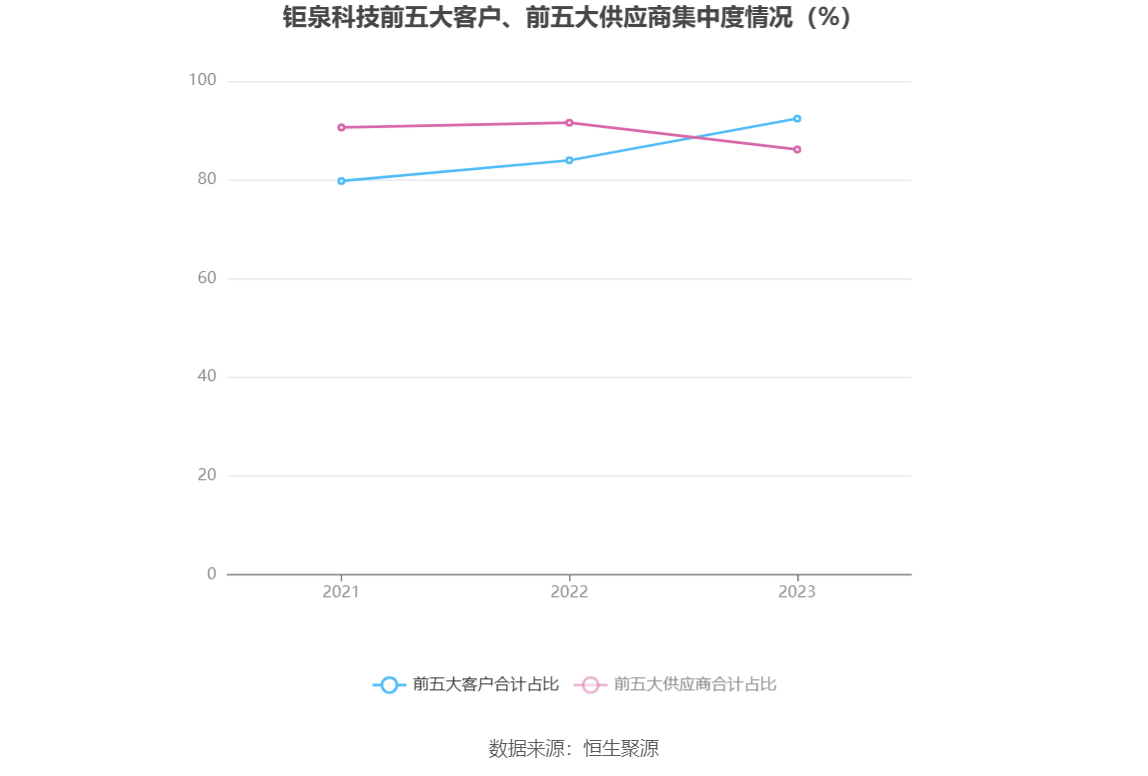

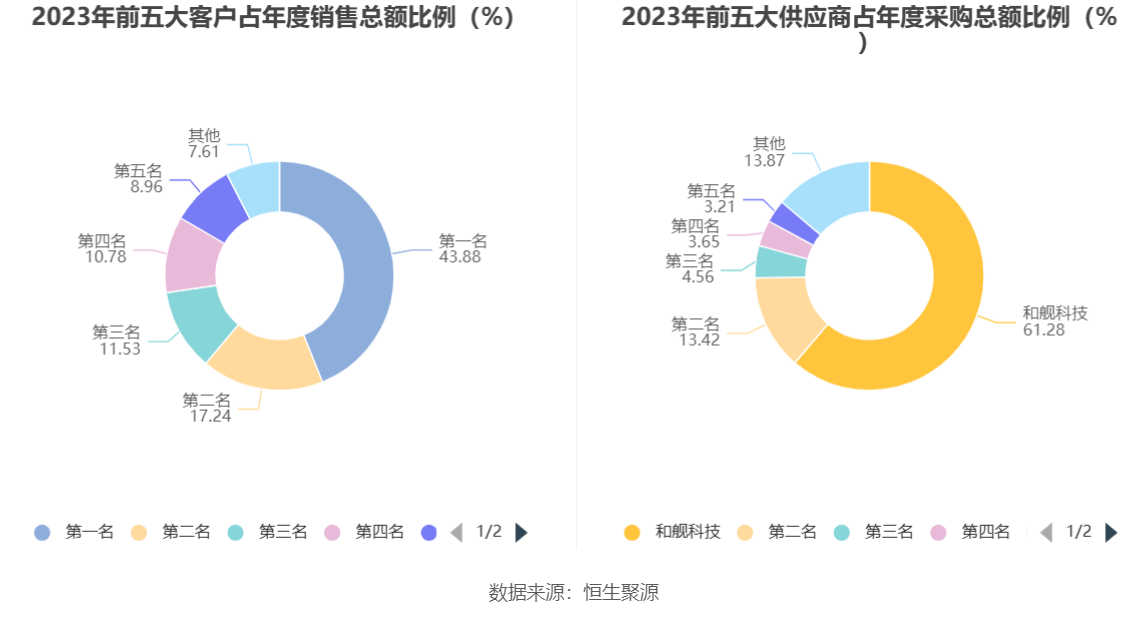

报告期内,公司前五大客户合计销售金额5.57亿元,占总销售金额比例为92.39%,公司前五名供应商合计采购金额3.20亿元,占年度采购总额比例为86.13%。

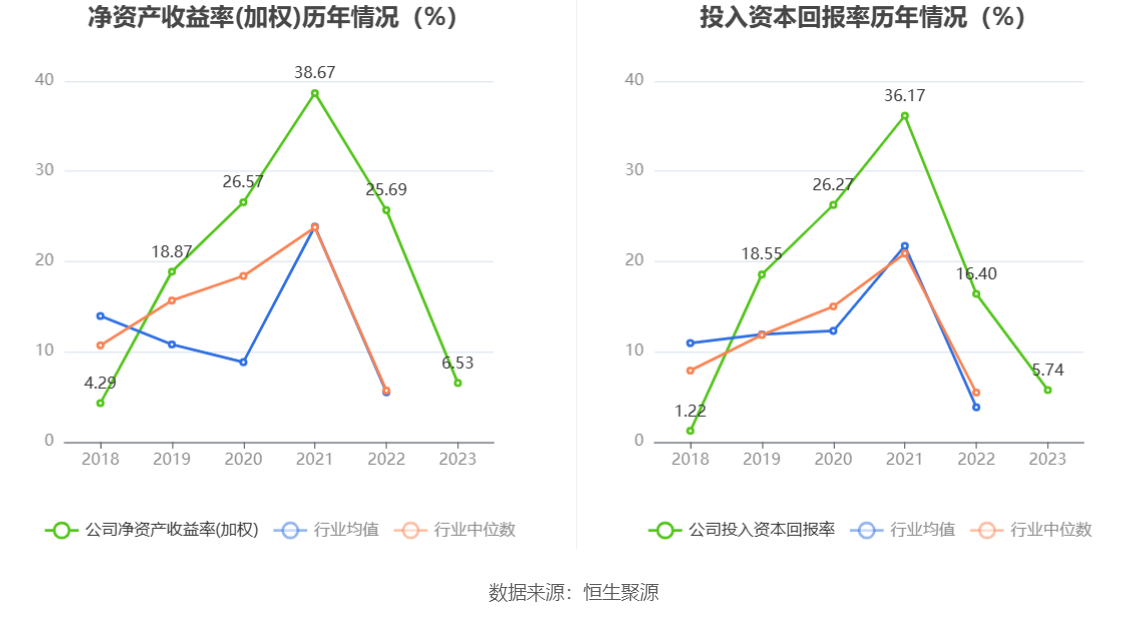

数据显示,2023年公司加权平均净资产收益率为6.53%,较上年同期下降19.16个百分点;公司2023年投入资本回报率为5.74%,较上年同期下降10.66个百分点。

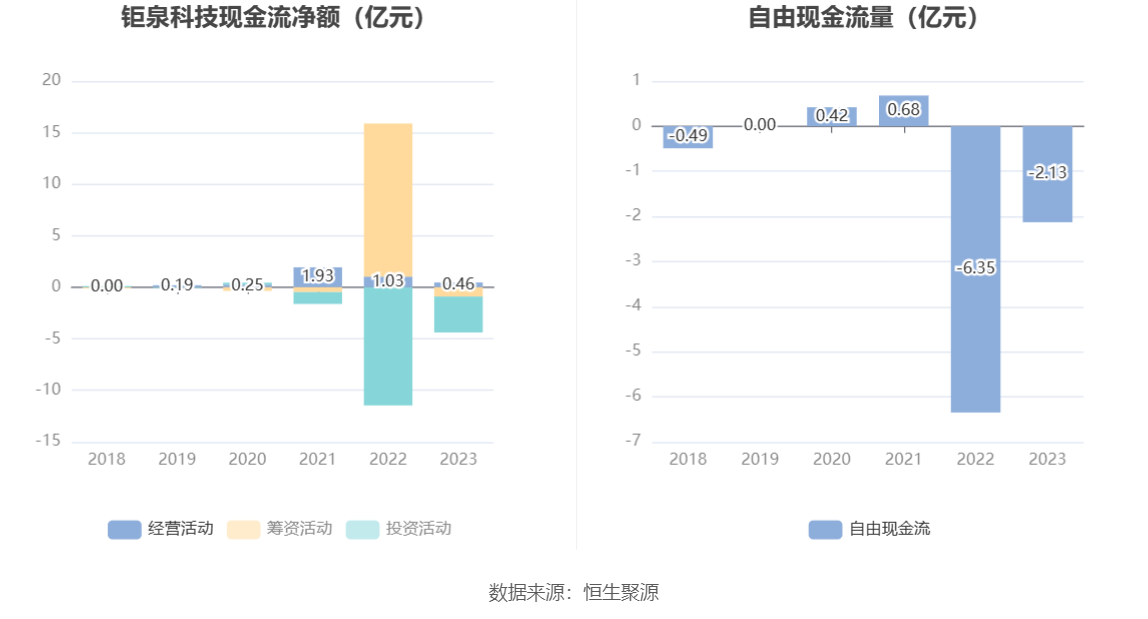

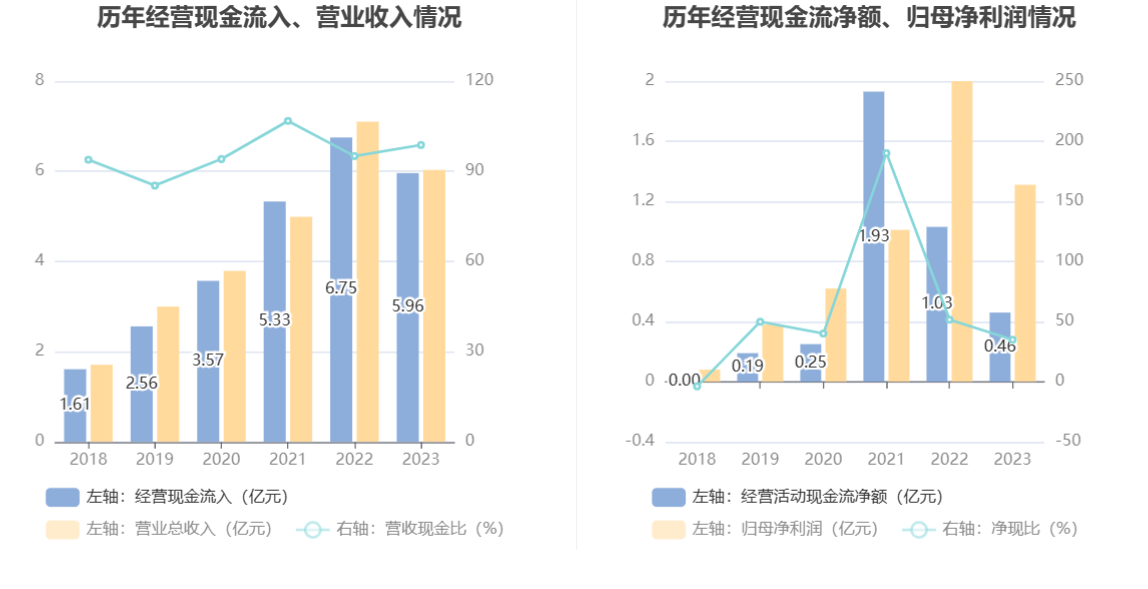

2023年,公司经营活动现金流净额为4584.34万元,同比下降55.56%;筹资活动现金流净额-8959.75万元,同比减少15.76亿元;投资活动现金流净额-3.49亿元,上年同期为-11.47亿元。

进一步统计发现,2023年公司自由现金流为-2.13亿元,上年同期为-6.35亿元。

2023年,公司营业收入现金比为98.75%,净现比为34.88%。

营运能力方面,2023年,公司公司总资产周转率为0.28次,上年同期为0.54次(2022年行业平均值为0.43次,公司位居同行业10/34);固定资产周转率为5.34次,上年同期为6.79次(2022年行业平均值为18.04次,公司位居同行业25/34);公司应收账款周转率、存货周转率分别为16.24次、1.84次。

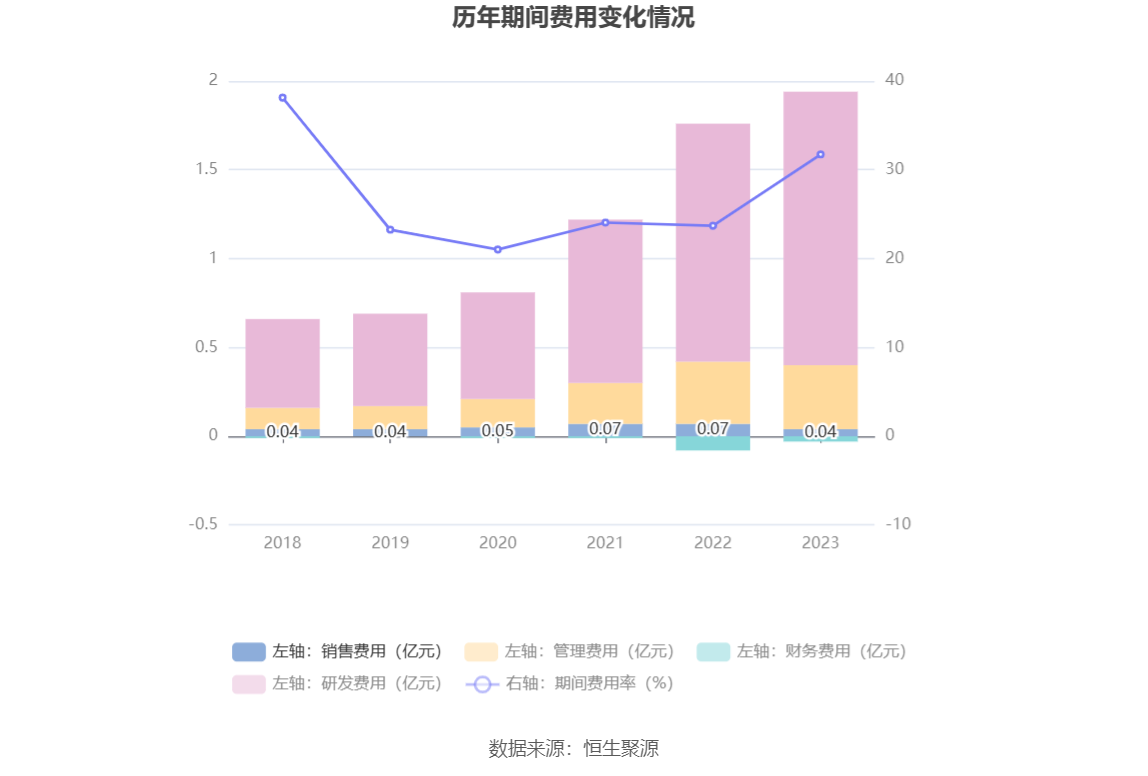

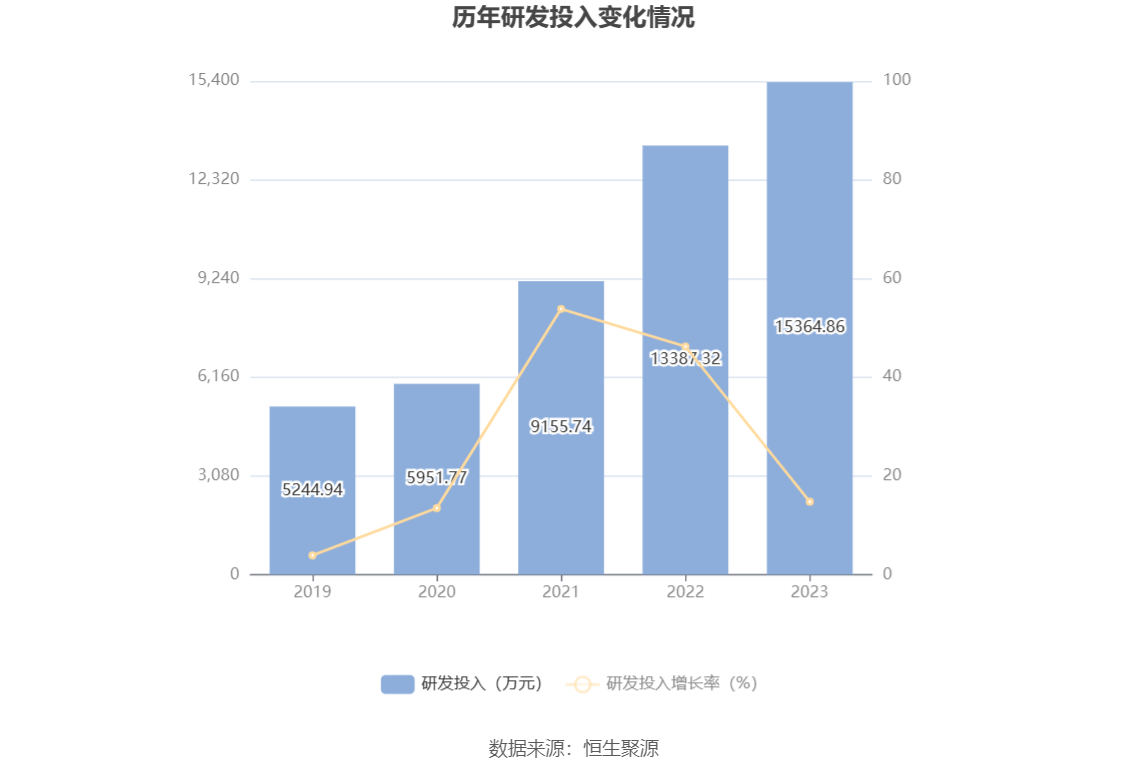

2023年,公司期间费用为1.91亿元,较上年同期增加2311.07万元;期间费用率为31.74%,较上年同期上升8.03个百分点。其中,销售费用同比下降35.04%,管理费用同比增长3.42%,研发费用同比增长14.77%,财务费用由去年同期的-766.13万元变为-311.91万元。

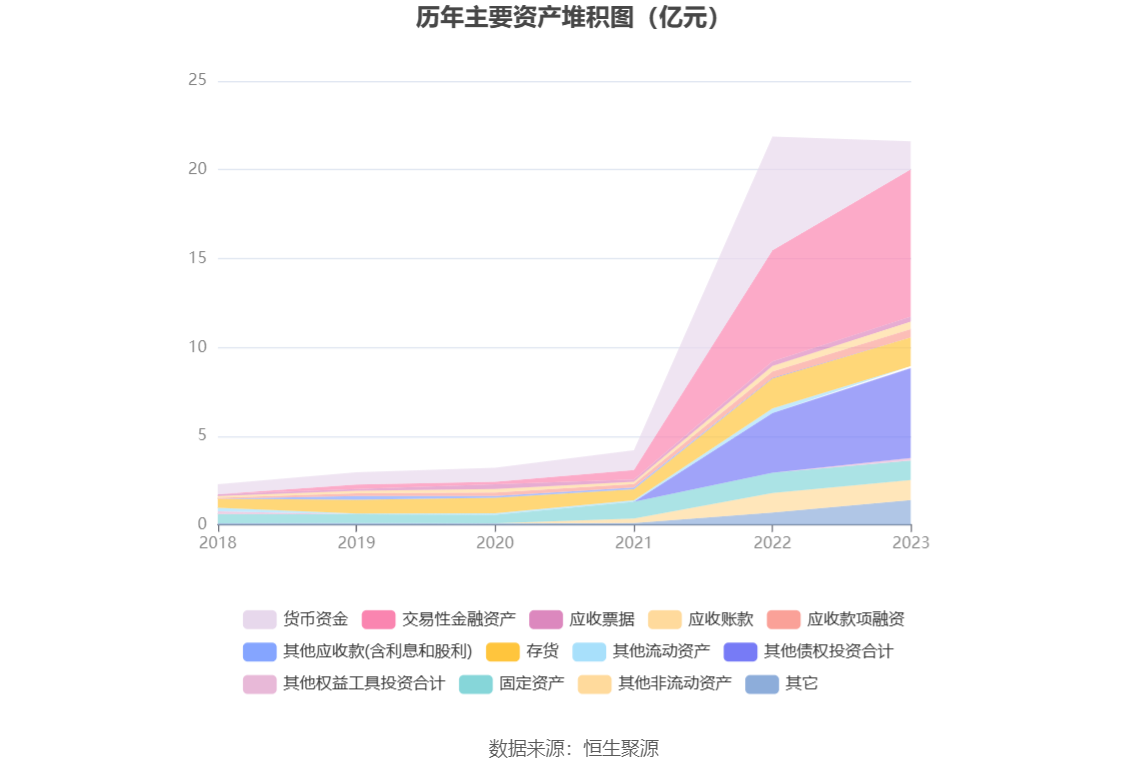

资产重大变化方面,截至2023年年末,公司货币资金较上年末减少75.55%,占公司总资产比重下降22.06个百分点;交易性金融资产较上年末增加32.43%,占公司总资产比重上升9.74个百分点;其他债权投资合计较上年末增加50.98%,占公司总资产比重上升8.10个百分点;一年内到期的非流动资产较上年末增加232.62%,占公司总资产比重上升3.50个百分点。

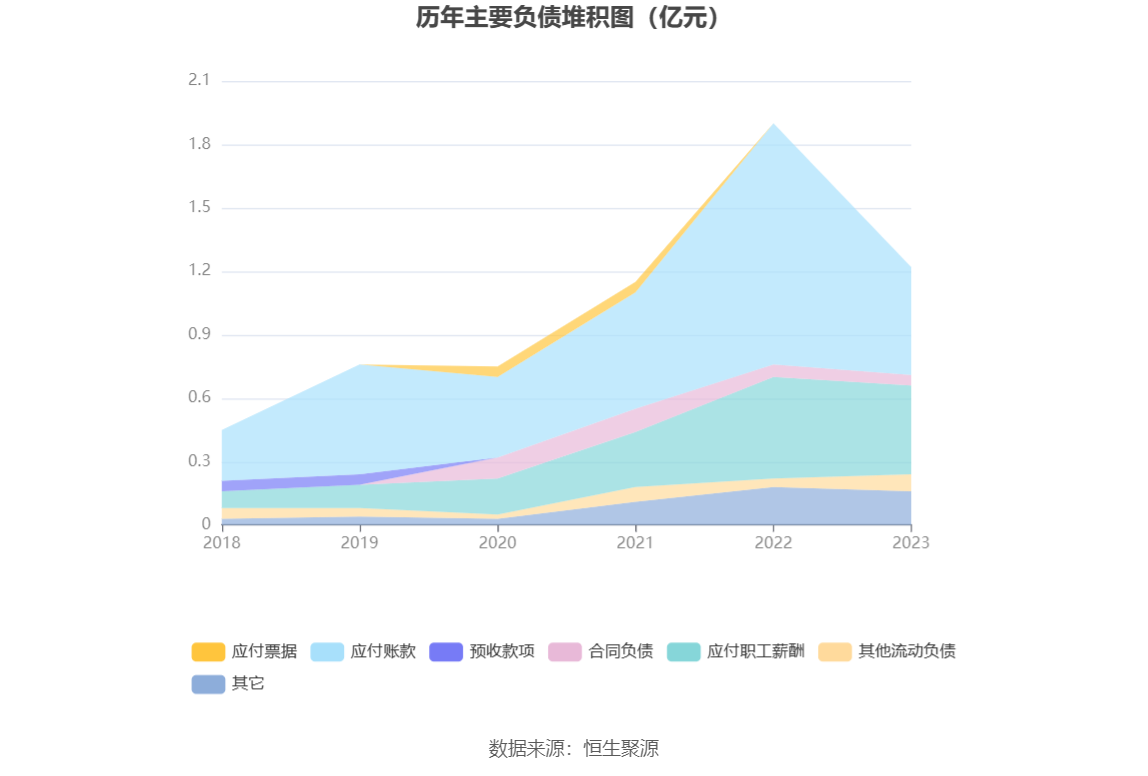

负债重大变化方面,截至2023年年末,公司应付账款较上年末减少54.76%,占公司总资产比重下降2.81个百分点;应付职工薪酬较上年末减少13.36%,占公司总资产比重下降0.27个百分点;长期应付款合计较上年末减少68.16%,占公司总资产比重下降0.19个百分点;其他流动负债较上年末增加71.36%,占公司总资产比重上升0.15个百分点。

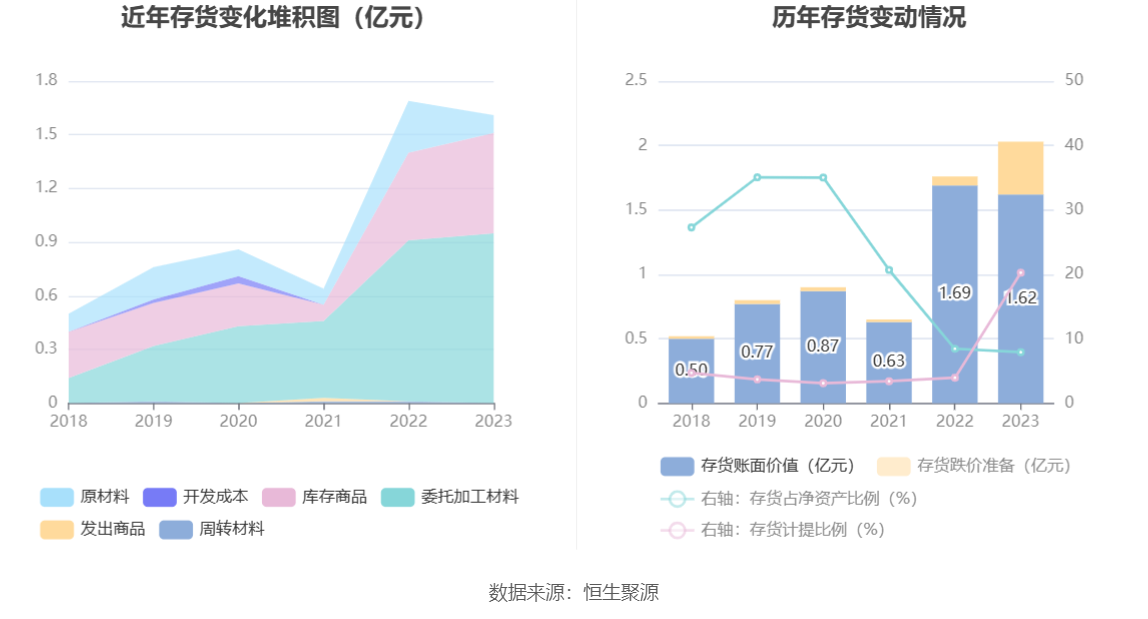

从存货变动来看,截至2023年末,公司存货账面价值为1.62亿元,占净资产的7.92%,较上年末减少719.33万元。其中,存货跌价准备为4105.84万元,计提比例为20.26%。

2023年全年,公司研发投入金额为1.54亿元,同比增长14.77%;研发投入占营业收入比例为25.48%,相比上年同期上升6.62个百分点。此外,公司全年研发投入资本化率为0。

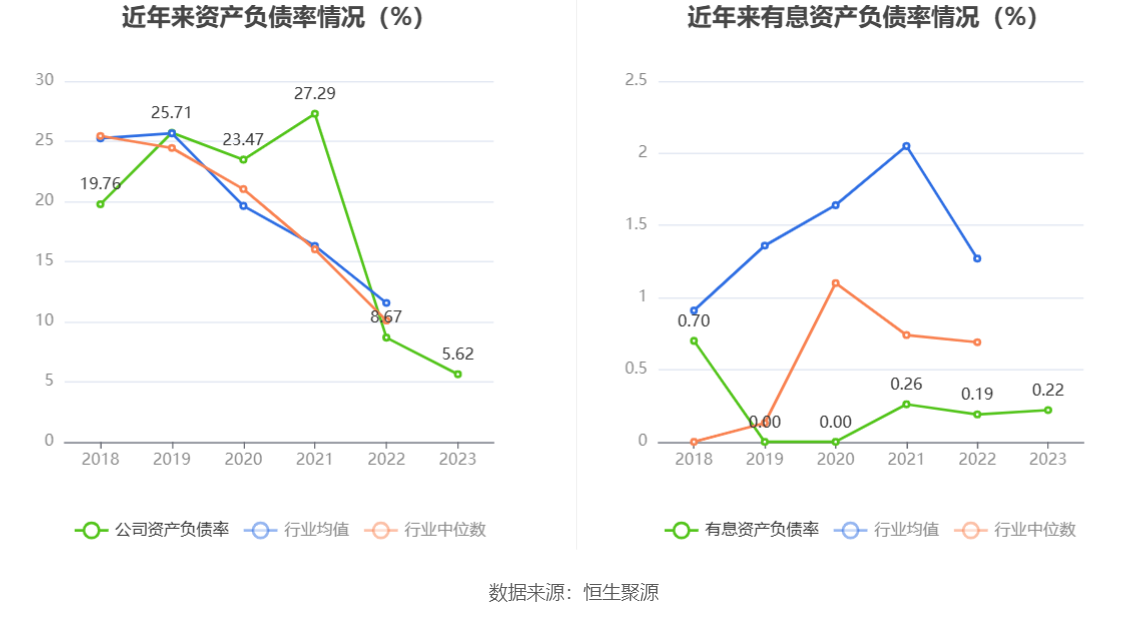

在偿债能力方面,公司2023年年末资产负债率为5.62%,相比上年末下降3.05个百分点;有息资产负债率为0.22%,相比上年末上升0.03个百分点。

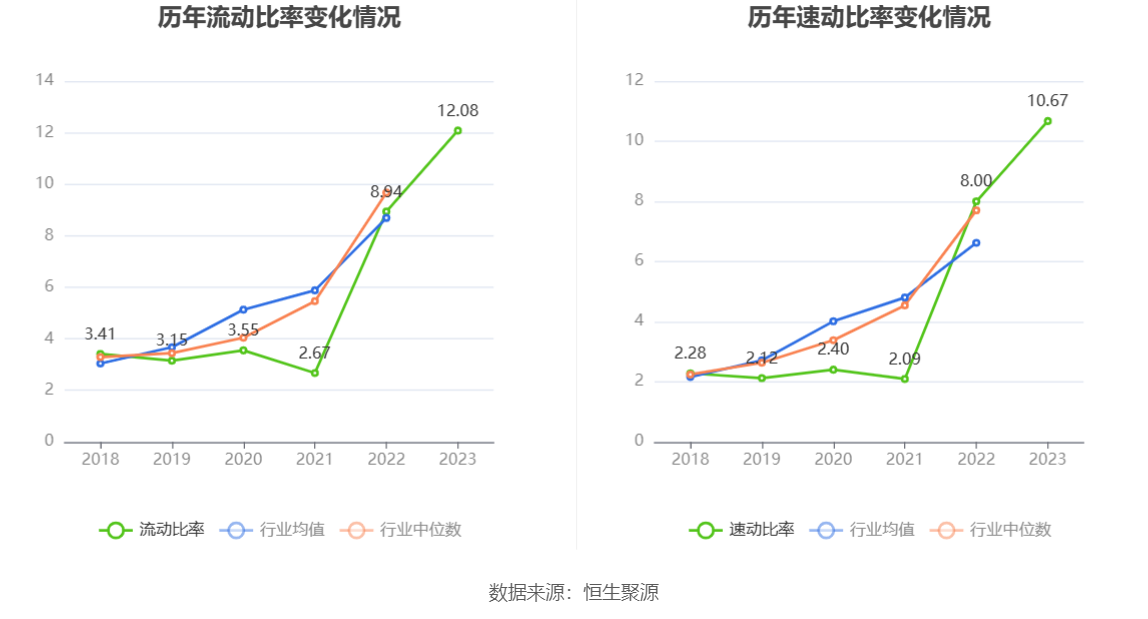

2023年,公司流动比率为12.08,速动比率为10.67。

年报显示,2023年年末公司十大流通股东中,新进股东为犇牛星河7号私募证券投资基金,取代了三季度末的中芯聚源股权投资管理(上海)有限公司-上海聚源聚芯集成电路产业股权投资基金中心(有限合伙)。在具体持股比例上,张正修、ZHANGXUMING、上海欧奈而创业投资有限公司持股有所下降。

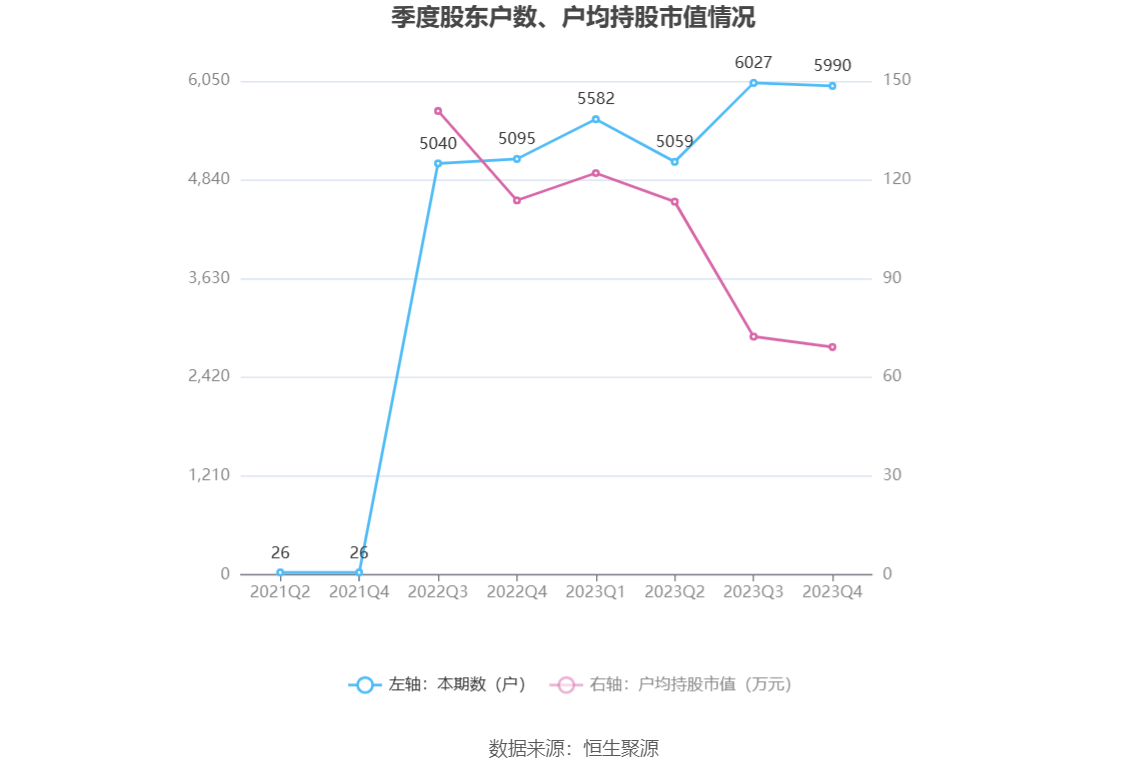

筹码集中度方面,截至2023年年末,公司股东总户数为5990户,较三季度末下降了37户,降幅0.61%;户均持股市值由三季度末的72.32万元下降至69.16万元,降幅为4.37%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。

(文章来源:中国证券报·中证网)