每经记者:蔡鼎每经编辑:兰素英

北京时间4月10日(周三)晚间,美国劳工统计局公布的数据显示,美国3月CPI同比增长3.5%,为去年9月以来新高,环比增长0.4%。美联储更为关注的剔除食品和能源成本的核心CPI当月同比增长3.8%,环比增长0.4%。

数据发布后,美元指数短线飙升约50点;美元对日元汇率触及1美元兑152日元,续创1990年7月以来新高;现货黄金短线下挫逾15美元;两年期和10年期美债收益率双双飙升13个基点,其中,10年期美债收益率上破4.5%重要关口。

惠誉评级首席经济学家Brian Coulton在发给《每日经济新闻》记者的置评邮件中称,“我们不应该对3月份整体通胀的上升反应过度。”不过,他同时也指出,“超级核心CPI(即扣除住房租金的服务业通胀)”的增幅正在朝着市场不希望看到的方向发展,而且速度很快。

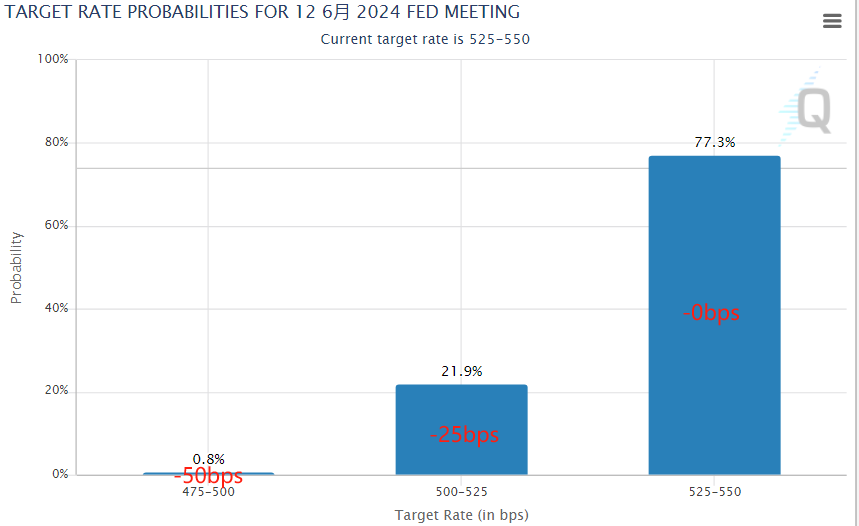

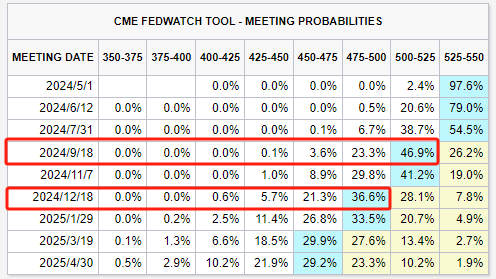

芝商所“美联储观察”工具显示,3月份CPI数据发布后,期货交易员对美联储6月份降息预期概率从数据公布前的50%左右大幅降至20%左右,对美联储年内降息次数的预期也从数据公布前的三次降为两次(每次均为25个基点)。

能源和住房成本推动CPI高企

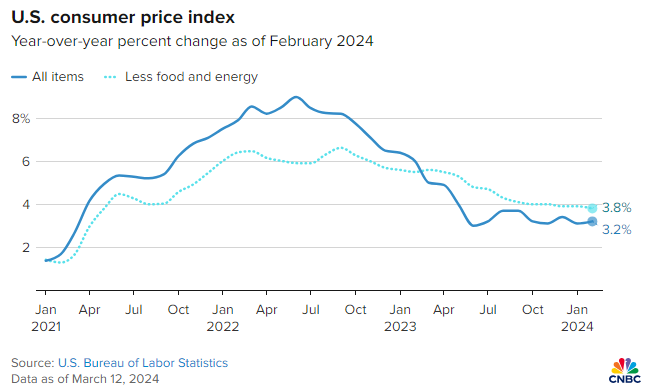

数据显示,美国3月CPI同比增长3.5%,为去年9月以来新高,预期3.4%,前值3.2%。美国3月CPI环比增长0.4%、预期0.3%,持平前值。核心CPI当月同比增长3.8%、预期3.7%,持平前值;3月核心CPI环比增长0.4%、预期的0.3%,同样持平前值。

从分项来看,住房和能源成本推动了美国3月份整体CPI的上行。能源价格当月上涨1.1%(2月份上涨2.3%),而占CPI权重约三分之一的住房成本较2月上涨0.4%,较上年同期大幅上涨5.7%。

CNBC报道中称,对住房相关成本今年将放缓的预期,一直是美联储认为通胀将降温到足以让其降息的论点的核心。另外,食品价格3月仅上涨0.1%,同比上涨2.2%;二手车价格同比下跌1.1%,医疗服务价格同比上涨0.6%。

受数据影响,美股三大指数全线大幅低开。截至发稿,道指跌325点,跌幅为0.84%,标普500指数跌0.71%,纳指跌0.72%。

图片来源:CNBC

不过,在惠誉评级首席经济学家Brian Coulton看来,市场的反应似乎有点“过头”。

他在发给《每日经济新闻》记者的置评邮件中称,“我们不应该对3月份整体通胀的上升反应过度,因为上个月的通胀都与能源有关。不过,细看3月份CPI也不能让美联储放心。核心CPI通胀三个月环比年率已经上升到4.2%。所谓的‘超级核心CPI(即扣除住房租金的服务业通胀)’的增幅从2月份的3.9%跃升至3月份的4.8%,这个指标正在朝着市场不希望看到的方向发展,而且速度很快。”

6月降息押注大幅走低,年内降息次数预期降至两次

虽然美国通胀已经从2022年6月9.1%的峰值大幅回落,但过去几个月以来通胀持续回落的进展缓慢。CNBC报道中称,实际上,尽管美联储更青睐的核心CPI已经下降了约一个百分点,但自从美联储2023年8月份开始暂停加息以来,美国的总体CPI几乎没有变化。

在关注CPI和其他与物价相关指标的同时,美联储政策制定者还非常关注美国商务部每月发布的个人消费支出(PCE),有时也被称为PCE平减指数。而受汽油价格上涨的推动,美国2月PCE指数同比从前值2.4%升至2.5%,为去年9月来首次反弹。

就市场而言,通胀及其对美联储货币政策的影响已变得越来越紧张。在今年年初大涨之后,美股二季度开始以来波动率明显上升,投资者试图从美联储官员相互矛盾的讲话中找出合理的解释。全球对冲基金也正以三个月来最快的速度抛售股票。根据高盛的主要经纪商数据,对冲基金上周连续第二周净抛售全球股票,这也是自1月中旬以来其抛售规模最大的一周。美国银行的客户数据也显示了类似的趋势,其对冲基金客户上周连续第五周抛售股票。

今年早些时候,美联储基金期货的交易员们曾认为,美联储最早可能在3月份就开始降息,并在年内降息多达7次(每次25个基点)。而随着近几个月来美国通胀持续下行的趋势遇阻,以及包括美联储主席鲍威尔在内的多名官员讲话扰乱市场预期,在今日晚间的CPI数据发布前,市场已经将美联储降息的时间推迟至6月,且今年的降息次数不会超过三次(每次25个基点)。

而据芝商所“美联储观察”,3月CPI数据发布后,市场进一步减少了对美联储FOMC6月份降息的预期——截至发稿,交易员认为美联储6月份降息的概率已经从数据公布前的50%左右大幅降至21.9%,对年内降息次数的押注也从数据公布前的三次(总计75个基点)降至两次(总计50个基点)。